專注企業債務紓困與價值重組的實戰筆記?服務銀行、AMC、政府平臺及民營企業?涅槃貸 3.0 開創踐行者?以 “鐵算盤、鐵賬本、鐵規章” 重塑信用。

作者:毛小柒

【正文】

理財業務逐步直至全部轉移到理財公司已成為非常明確的方向。

一、整體維度:理財業務市場體量突破29萬億、42家銀行貢獻92%左右

(一)最大資管細分行業:銀行理財(含理財公司)規模突破29萬億

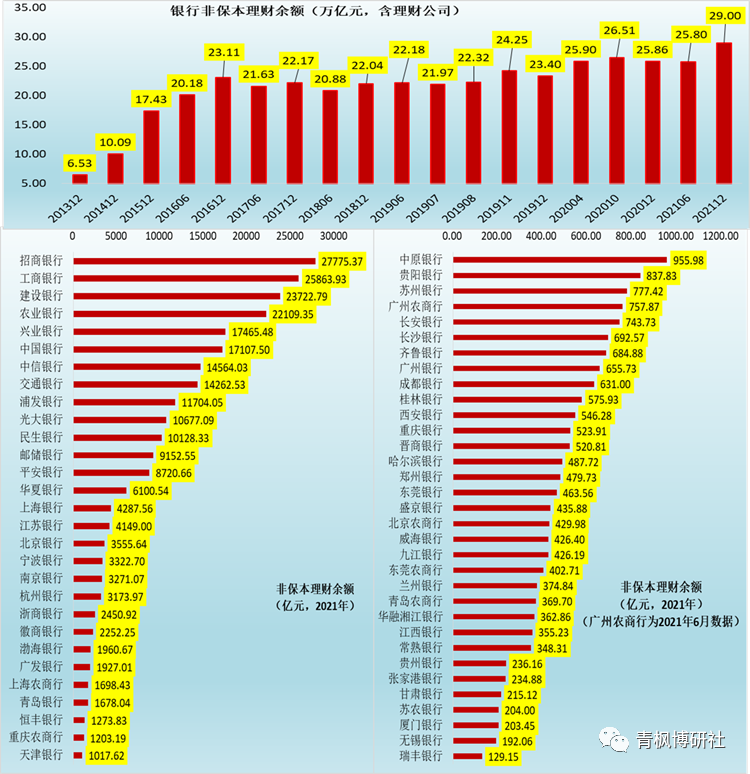

《中國銀行業理財市場半年報告(2021年)》披露的信息顯示,截至2021年12月,銀行理財(含理財公司)規模合計達到29.003萬億,較2020年的25.86萬億同比大幅增長12.15%,繼續保持資管行業頭把交椅的位置。

(二)集中度較高:42家銀行(含理財公司)超500億元、市場份額達92%

我們統計了62家銀行(含55家上市銀行)2021年底的非保本理財數據(注:廣州農商行的理財數據時間節點為2021年6月底),發現銀行理財業務的集中度實際上非常高,集中在全國性銀行和部分頭部地方性銀行中。具體看,

1、非保本理財余額超過1000億元的銀行有29家,這29家銀行的非保本理財余額合計達到25.66萬億,占全部銀行業理財的比例高達88%以上。

2、非保本理財余額位于500-1000億元之間的銀行約有13家,非保本理財余額合計達到0.89萬億,占全部銀行業理財的比例約為4%。

也即,2021年底,非保本理財余額超過500億元的銀行至少有42家,這42家銀行的非保本理財余額合計達到26.55萬億,貢獻了全部銀行業理財的92%,剩余銀行的非保本理財余額合計僅為2.50萬億不到,僅占全部銀行業理財的8%。

二、理財公司維度:29家獲批籌建、已躍居至理財市場最大主體

考慮到合資理財公司以及擺脫銀行影子等因素,目前政策層面正式以“理財公司”取代“理財子公司”,且理財公司業已成為理財市場的最大主體。

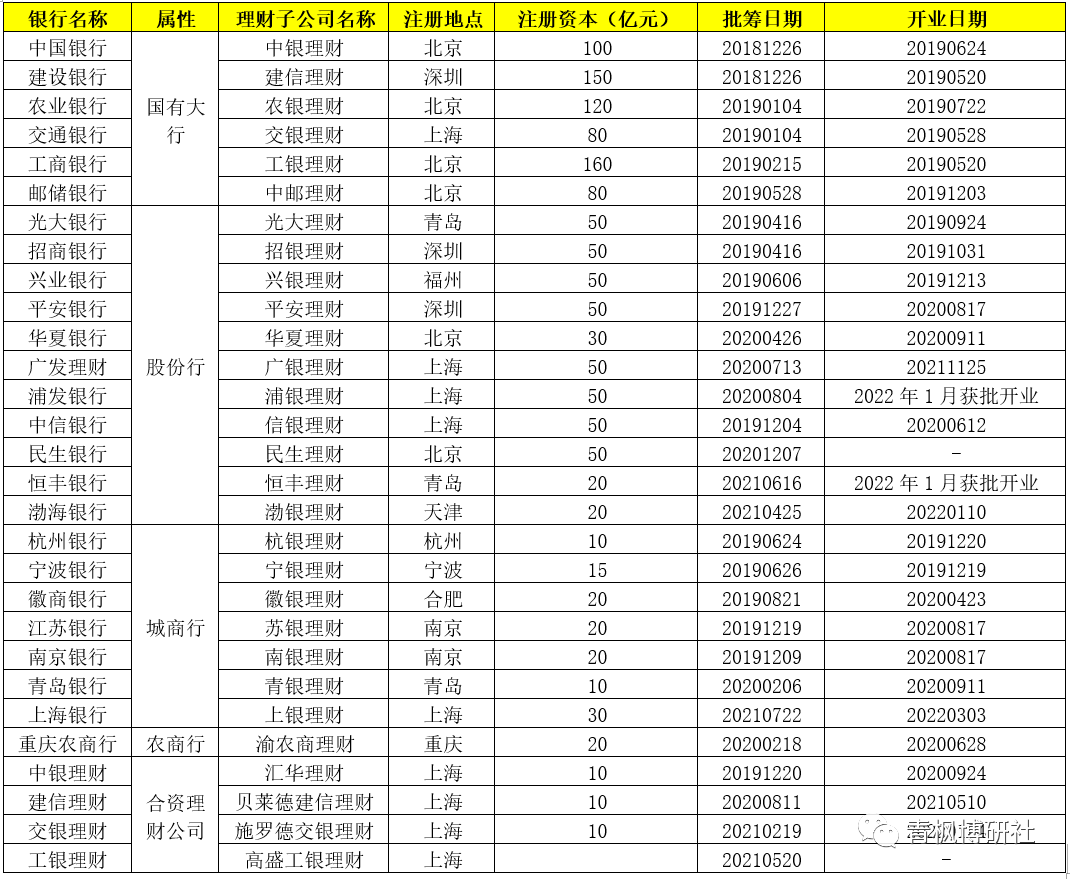

(一)29家理財公司獲批籌建:全國性銀行17家、地方性銀行8家

根據統計,目前已有29家理財公司已獲批籌建(除民生理財與高盛工銀理財外的其余27家理財公司均已先后獲批開業)。

1、從理財公司獲批籌建的時間分布來看,2018年獲批籌建2家、2019年理財公司獲批籌建15家、2020年獲批籌建7家、2021年獲批籌建5家。

2、29家理財公司具體包括國有6大行、11家股份行(僅余浙商銀行)、7家城商行、1家農商行以及4家合資理財公司。

(1)國有6大行均已獲批理財公司,股份行中僅剩浙商銀行未獲批。

(2)8家地方性銀行的理財公司已獲批,按獲批籌建時間先后順序依次為杭州銀行、寧波銀行、徽商銀行、江蘇銀行、南京銀行、青島銀行、重慶農商行以及上海銀行。顯然,除北京銀行、盛京銀行外,位居前列的城商行均已獲批。

(3)目前已有四家合資理財公司獲批,分別為匯華理財(中銀理財與東方匯理合資)、貝萊德建信理財(建信理財與貝萊德金融合資)、施羅德交銀理財(交銀理財與施羅德投資管理合資)以及高盛工銀理財(工銀理財與高盛資管合資)。

3、29家理財公司主要分布于京、青島以及長三角等地區,地方性銀行的理財公司注冊地與其母行所在地均一致。以17家全國性銀行的理財公司為例,

(1)北京有6家,即工銀理財、農銀理財、中銀理財、中郵理財、華夏理財與民生理財。

(2)上海有4家,即交銀理財、浦銀理財、信銀理財以及廣銀理財。

(3)深圳3家,即建信理財、招銀理財與平安理財。

(4)青島2家,即光大理財與恒豐理財。

(5)福州與天津各1家,即興銀理財與渤銀理財。

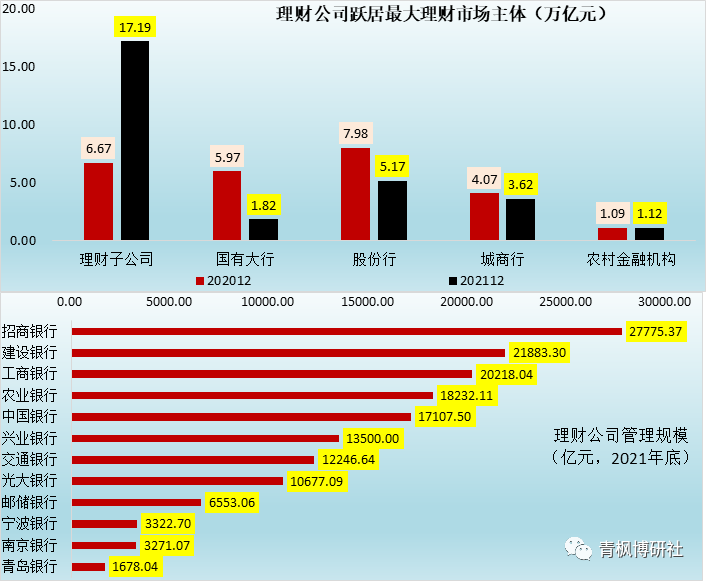

(二)“母重子輕”格局不再:理財公司規模突破17萬億(2021年底數據)

截至2021年12月底,理財公司存續規模已達到17.19萬億,占理財市場的比例達到59.28%,較2019年底的0.80萬億和2020年底的6.67萬億增長明顯,遠超股份行的5.17萬億、城商行的3.62萬億、國有大行的1.82萬億以及農村金融機構的1.12萬億,因此數據上看理財公司已成為全理財市場產品存續規模最大的機構類型,這意味著“母重子輕”結構已基本得到扭轉。

三、部分理財公司信息梳理(2021年底數據)

(一)12家理財公司披露了管理規模:接近16萬億,占比超過91%

根據統計,有12家理財公司公布了其2021年底的管理規模,合計達到15.65萬億,占全部理財公司存續規模的比例達到91.04%。從高到低依次為招銀理財(2.78萬億)、建信理財(2.19萬億)、工銀理財(2.02萬億)、農銀理財(1.82萬億)、中銀理財(1.71萬億)、興銀理財(1.35萬億)、交銀理財(1.22萬億)、光大理財(1.07萬億)、中郵理財(0.66萬億)、南銀理財(0.33萬億)以及青銀理財(0.17萬億)。

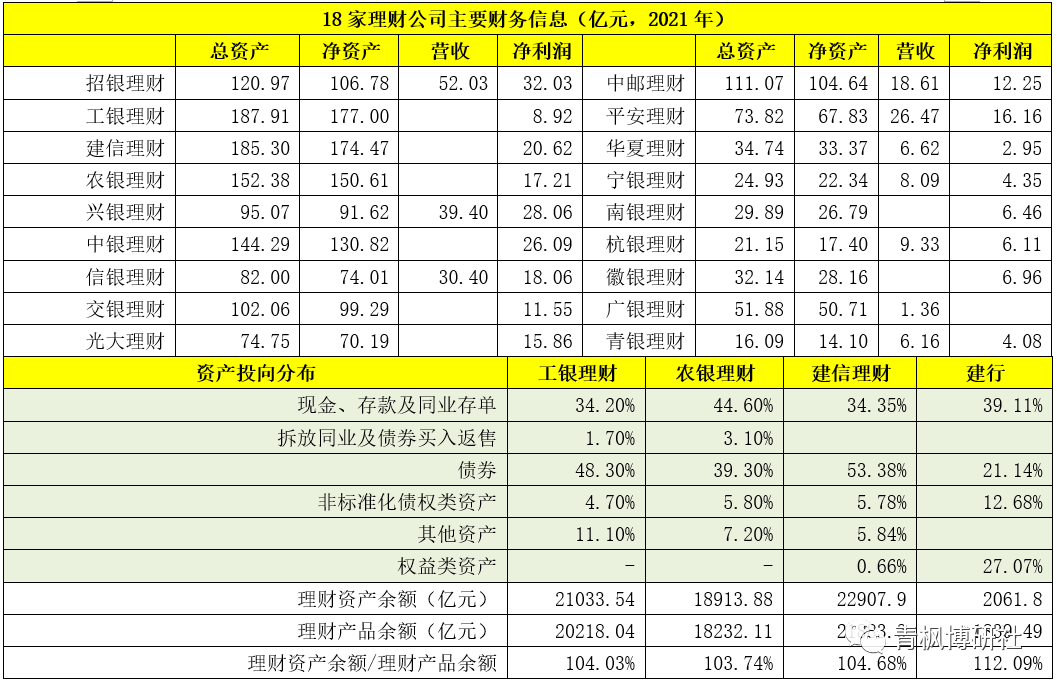

(二) 18家理財公司披露了其財務信息

目前有18家銀行披露了旗下理財公司的財務信息,不過當前理財公司仍處于初生階段,其經營尚不具備獨立性,財務信息也不具備分析價值。這里略。

(三)理財公司的資產投向(以工銀理財、農銀理財和建信理財為例)

1、工銀理財、農銀理財、建信理財等3家理財公司披露了其理財資金的資產投向,整體上看非標債權類資產和債券類資產占比分別在4-6%和40-60%左右的區間內,現金、存款、同業存單、拆放同業及債券買入返售等資產占比35-50%的區間內,權益等其它類資產占比在5-12%之間。

2、如果將理財資產余額與理財產品余額的比值看作是理財產品的整體收益收益率,則截至2021年底工銀理財、農銀理財、建信理財的產品收益率分別為4.03%、3.74%和4.68%。

四、商業銀行理財業務向理財公司轉移情況分析(2021年底數據)

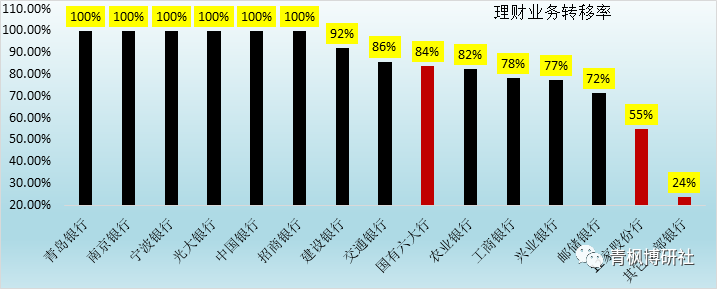

(一)整體不到60%:國有六大行達84%、12家股份行達55%

我們以理財業務轉移率(理財公司管理規模/銀行并表口徑理財業務規模)來衡量商業銀行理財業務向理財公司的轉移情況。截至2021年底,

1、全部理財公司的管理規模合計達到17.19萬億,占全部理財業務體量(29萬億)的比例達到59.28%,也即理財業務轉移率為59.28%。

2、國有六大行、12家股份行、其它銀行并表口徑的理財業務規模分別為11.22萬億、11.47萬億和6.30萬億,對應理財公司管理規模分別為9.40萬億、6.30萬億和1.48萬億,對應的理財業務轉移率則分別為83.78%、54.94%和23.53%。

以上數據均為2021年底,相信截至到目前,理財公司的體量已經達到20-25萬億之間,理財業務的整體轉移率應已達到80%左右,未來銀行體系內的理財業務逐步直至全部到理財公司已成非常明確的方向。

(二)已至少有6家銀行將理財業務全部轉移至理財公司

從并表的非保本理財余額和理財公司管理規模來看,12家理財公司中,已有6家銀行將理財規模全部轉移至理財公司中,分別為招行、中行、光大銀行、寧波銀行、南京銀行與青島銀行。而剩余的6家銀行,仍有19943.48億元待轉移至其理財公司,按待轉規模從高到低依次為工行(5646億元待轉)、興業銀行(3965億元待轉)、農行(3877億元待轉)、郵儲銀行(2599億元待轉)、交行 (2016億元待轉)以及建行(1839億元待轉)。

五、還有哪些銀行該設而未設立理財公司?未來怎么辦?

前面的分析已經指出,后續銀行只能通過旗下理財公司開展理財業務,沒有設立理財公司的銀行則不得不退出理財市場,從事代銷等相關業務。

(一)理財規模達到500億但尚未設立理財公司的銀行還剩15家左右

1、目前18家全國性銀行中,僅余浙商銀行未獲批設立理財公司。不過我們相信以浙商銀行目前接近2500億元的理財體量,其理財公司設立是早晚的事。

2、理財規模在1000億元以上的地方性銀行中,僅余北京銀行、上海農商行、天津銀行等3家銀行未獲批設立理財公司。

3、理財規模在500-1000億元之間的地方性銀行還剩余15家左右,按理財規模從高到低依次為中原銀行(956億元)、貴陽銀行(838億元)、蘇州銀行(777億元)、廣州農商行(758億元)、長安銀行(744億元)、長沙銀行(693億元)、成都銀行(631億元)、桂林銀行(576億元)、西安銀行(546億元)、重慶銀行(524億元)、晉商銀行(521億元)。

(二)退出市場:大部分中小銀行將無法再開展除代銷外的理財業務

從目前的情況來看,非保本理財規模低于500億元的銀行獲批籌建理財公司的概率比較低。因此對于因規模限制等因素而無法設立理財公司的部分銀行來說,不得不轉型大力開展代銷業務(但這個只和零售部門有關)。2021年理財年報亦指出部分中小銀行不再發行理財產品,而是通過產品代銷繼續參與理財業務。

不過,轉型為代銷業務的中小銀行,往往需要在客戶資源、銷售渠道方面有一定優勢,而這一優勢并非所有中小銀行都具備。

(三)一絲絲希望:監管提出要積極探索中小銀行設立理財公司的模式路徑

2021年理財年報中明確要積極探索中小銀行設立理財公司的模式路徑,并提出要落實擴大對外開放和引進外資政策,建設各展所長、有機合作、同生共存的生態體系。我們理解,這一表述實際上為地方性銀行設立理財公司開了一個口子,地方性銀行可以通過區域內銀行聯合、與外資機構聯合發起設立理財公司。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“任博宏觀倫道”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 理財業務格局生變

任博宏觀倫道

任博宏觀倫道