專注企業債務紓困與價值重組的實戰筆記?服務銀行、AMC、政府平臺及民營企業?涅槃貸 3.0 開創踐行者?以 “鐵算盤、鐵賬本、鐵規章” 重塑信用。

作者:阿邦0504

來源:債市邦(ID:bond_bang)

非市場化發行是什么?

近年來,信用債品種的非市場化發行成為眾矢之的,尤其以xx山為代表的自媒體大V口誅筆伐,持續開炮,不時挑動著市場的神經。

如果是非從業人員,光看這些公眾號文章,會感覺信用債市場是一片烏煙瘴氣、各種不作為、行業前景黯淡,但真實情況真的是這樣嗎?

在分析之前,還是先來簡單回顧下非市場化發行的情況。在過去,信用債的非市場化發行,大體可以分為兩類發行人,集中在兩個品種上。

一是以高等級央企為代表的優質發行人,集中在銀行間的超短期融資券。其抓住了商業銀行想要做大承銷規模的痛點和銀行自營包銷交易賬戶的靈活性,與主承銷商事先約定價格,以滾動包銷scp的方式來鎖定較低的融資成本,其票面利率可以較市場估值低幾十甚至上百bp。

正常市場機構投資者參與一級投標是穩虧不賺,只有在商業銀行處置包銷賬戶持倉的時候,才能以市場公允價格拿到券。真實的市場價格是在二級交易,而非一級發行中得到體現。

二是以低等級城投為代表的市場認可度較低的發行人,集中在交易所的私募債品種。為了壓低票面利率和實現順利發行,發行人與市場私募基金甚至是主承的自營或資管賬戶聯合,通過各種風騷操作,同樣使得一級發行票面利率較市場估值要低幾十甚至上百bp。

這類操作五花八門,有單純的發行人“自融”上杠桿做大融資規模的,比如發行人發行10億元債券,自己認購5億元的某資管產品,該資管產品再在一級市場買發行人10億元的債券,這樣發行人用5億元的代價換回來10億元的融資。

有場外利益輸送的,比如發行人的債券公允估值是8.5%,但發行人出于面子等方面考慮,一定要將票面利率壓在7.5%。即使有那么一些不看估值損益的銀行自營或是傻白甜的機構,愿意按照7.5%去投,但在目前荷蘭式定價的規則下,只要有市場機構參與,還是很難發到發行人的預期價位。

這種情況下,發行人以財務顧問費等方式,私下向某些投資人定向輸送1%的利益,補足了估值的損益,使其愿意以7.5%的票面利率去投標,最終壓低票面利率。

這種模式,一是造成了同債不同權,拿到財顧費的投資人所獲得的收益要高于正常參與一級投標的投資人;二是存在嚴重的道德風險,這財顧費是流入資管機構的賬戶,還是投資經理的賬戶?如果是后者,那是屬于違法行為了。

上述非市場化發行,雖然發行人類型不同、債券品種不同、流通市場不同、實現手段也不同,但都有一個數據特征,就是一級票面發行利率要遠低于二級市場估值利率。

監管在積極作為

這些現象,市場看在眼里,監管機構同樣看在眼里,不要覺得只有自己是聰明人。

對這些不正常現象,監管機構歷來都是“零容忍”重拳出擊的。

2019年12月,上海證券交易所和深圳證券交易所就發布了《關于規范公司債券發行有關事項的通知》,通知要求:發行人不得在發行環節直接或者間接認購自己發行的債券。債券發行的利率或者價格應當以詢價、協議定價等方式確定,發行人不得操縱發行定價、暗箱操作,不得以代持、信托等方式謀取不正當利益或向其他相關利益主體輸送利益,不得直接或通過其他利益相關方向參與認購的投資者提供財務資助,不得有其他違反公平競爭、破壞市場秩序等行為。

2020年4月,交易商協會下發了《非金融企業債務融資工具承銷機構自律公約》,公約中約定了“七不得”:明確要求不得承諾發行利率,直指超短融包銷亂象。

2020年11月,交易商協會發布《關于進一步加強債務融資工具發行業務規范有關事項的通知》,第二條規定,嚴禁發行人“自融”,強化市場行為規范。一是進一步強調禁止發行人直接或間接認購自己發行的債券,打擊“結構化發行”違規行為;二是通過事先、事后的承諾、核查和披露,以市場化方式加強發行人的行為約束;三是進一步強化承銷機構、投資人等管理要求,明確禁止協助行為,嚴格履行報告義務,壓實市場各方責任。

2021年8月,央行、發改、證監等六部委的《關于推動公司信用類債券市場改革開放高質量發展的指導意見》中,明確提到“禁止結構化發債行為。堅持“賣者盡責、買者自負”原則,引導投資者提高風險識別能力。”

市場化發行回歸的2021年

在監管部門的鐵腕打擊下,信用債非市場化發行在2021年得到了非常有效的糾正。

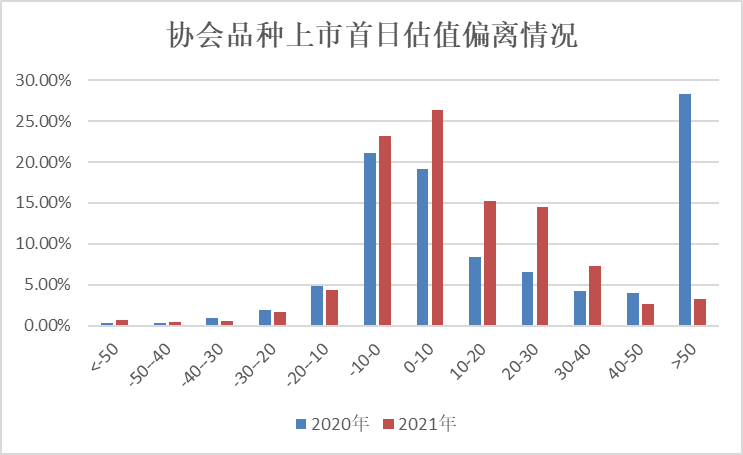

還是用數據說話,先來看看協會產品的上市首日估值和票面利率之差,2021年和2020年的對比情況。可以看到估值偏離在±10bp的市場化發行占比有了明顯提高,而偏離50bp這種極端行為(主要集中在scp上),占比從2020年的超過25%,下降到2021年的不足5%。

央企的鎖價包銷沖動雖然還是難以禁絕,但整體收斂了很多,一級市場的定價權往市場傾斜了一些。比如原來是不管估值如何,我就要2%的票面,現在是在估值的基礎上減點報價,隨行就市特點更明顯了。

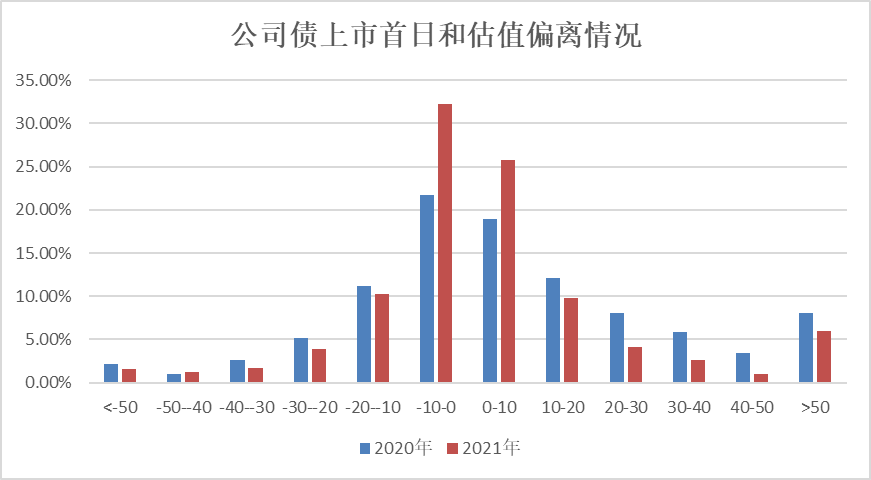

再來看看公司債的上市首日估值和票面利率之差,2021年和2020年的對比情況,同樣是估值偏離在±10bp的市場化發行占比大幅提升。票面利率低于上市首日估值的公司債占比有了明顯下滑。

整體而言,即使現在仍然存在這樣那樣的問題和不足,我們中國信用債市場是在不斷向好的。隨著監管職能和協作的完善,未來各種不合規的行為必然是越來越少,各種見不得光的操作也遲早會大白于天下,永遠不要低估監管的決心和能力。

最后和朋友們共勉,職業生涯很長,我們都要珍惜自己的羽毛,不要為了眼前蠅頭小利而葬送了大好前程。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“債市邦”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 20220126-市場化發行回歸的一年

債市邦

債市邦