專注企業債務紓困與價值重組的實戰筆記?服務銀行、AMC、政府平臺及民營企業?涅槃貸 3.0 開創踐行者?以 “鐵算盤、鐵賬本、鐵規章” 重塑信用。

作者:克而瑞研究中心

來源:克而瑞地產研究(ID:cricyjzx)

短期居民按揭貸款將邊際改善,年底房地產市場或將有所轉暖,但成交整體回升幅度有限。

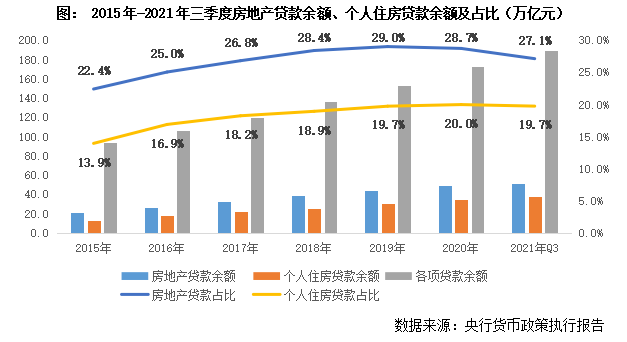

第三季度央行貨幣政策執行報告出爐,房地產貸款、個人住房貸款占比分別跌至19.7%和27.1%,并提及目前房地產市場風險總體可控,房地產市場健康發展的整體態勢不會改變。而從近期中央對于房地產金融政策表態來看,維護房地產市場的健康發展,維護住房消費者的合法權益,似乎與貨幣政策報告相背。

我們認為短期居民按揭貸款將邊際改善,年底房地產市場或將有所轉暖,但成交整體回升幅度有限。房企亟需做好苦熬寒冬的準備,并積極開展“自救”,加強銷售回款仍是第一要務。

01房地產貸款、個人住房貸款占比

分別跌至19.7%和27.1%

2020年8月底,房企融資的“三道紅線”正式落地。2020年末,房貸管理的“兩道紅線”落地執行。預示著房地產行業全面轉向去杠桿,倒逼房企降負債、居民降杠桿。

據央行貨幣政策執行報告顯示,房地產行業去杠桿漸顯成效,房地產貸款占比、個人住房貸款占比皆步入下降通道,三季度末分別跌至19.7%和27.1%。此番央行重申:目前房地產市場風險總體可控,房地產市場健康發展的整體態勢不會改變。

2020年末,全國房地產貸款余額49.6萬億元,占各項貸款余額的比重跌至28.7%,較2019年末減少0.3個百分點。其中,個人住房貸款余額34.5萬億元,占各項貸款余額的比重達20%,較2019年末增加0.3個百分點,但增幅明顯有放緩趨勢。

2021年三季度末,全國房地產貸款余額51.4萬億元,占各項貸款余額的比重進一步回落至27.1%,較2020年末再降1.6個百分點。其中,個人住房貸款余額37.4萬億元,占各項貸款余額的比重跌至19.7%,較2020年末減少0.3個百分點。

市場下行資金周轉壓力加劇

而在房地產行業全面轉向去杠桿的政策大環境下,2021年以來,基于個別大型房企風險暴露,金融機構對房地產行業的風險偏好明顯下降,房企境內融資出現了一致性的收縮行為。與此同時,國際評級機構批量下調中國房企信用評級,房企海外融資近乎陷入停擺。受此影響,企業資金周轉壓力不斷加劇,“促銷售、搶回款”已是業內共識。

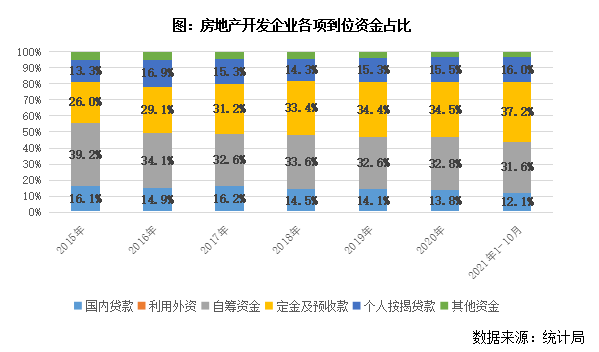

據統計局數據顯示,2021年1-10月,房地產開發企業到位資金16.7萬億元,同比增長8.8%。其中,國內貸款2萬億元,同比下降10%,占比跌至12.1%,較2020年末減少1.7個百分點。自籌資金5.3萬億元,同比增長5.1%,占比跌至31.6%,較2020年末減少1.2個百分點。定金及預收款6.2萬億元,同比增長21%,占比升至37.2%,較2020年末增加2.8個百分點。個人按揭貸款2.7萬億元,同比增長9.7%,占比升至16%,較2020年末增加0.5個百分點。說明國內貸款、自籌資金增長顯著受限,定金及預收款、個人按揭貸款漸成房企最為重要的資金渠道來源,企業對銷售回款的依賴度持續提升。

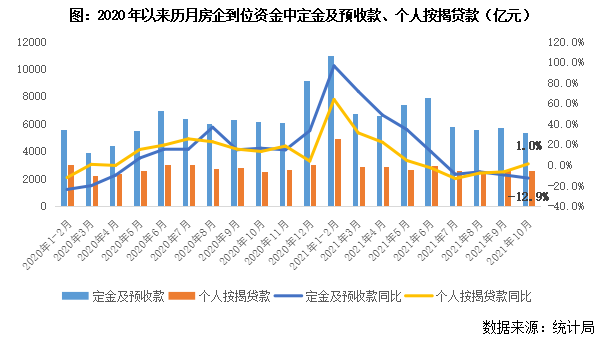

值得一提的是,2021年下半年以來,全國房地產市場持續降溫,企業銷售回款同樣陷入增長困境,房企資金周轉壓力不斷加劇。2021年10月,定金及預收款新增5351億元,同比下降12.9%,個人按揭貸款新增2554億元,同比增長1%,相較于上半年兩位數以上的高增長態勢相差甚遠。

03居民按揭貸款邊際改善但對樓市利好有限

房企需積極“自救”

而從近期中央關于房地產金融政策表態來看,房地產信貸政策將緊緊圍繞兩個“維護”展開,即維護房地產市場的健康發展,維護住房消費者的合法權益。短期居民按揭貸款將邊際改善,主要體現于提高個人按揭貸款額度、縮短放貸周期等,尤其要保障好剛需群體信貸需求,在貸款首付比例和利率方面對首套房購房者予以支持,進而保證正常房地產交易平穩運行,不能突破市場平穩健康發展的下限。

基于居民按揭貸款將邊際改善,年底房地產市場或將有所轉暖,成交或將企穩回升,但整體回升幅度有限。尤其是那些市場需求及購買力明顯透支的城市,市場依舊面臨較大的下行壓力,成交回升幅度將更為乏力。

基于銀行放貸的風險偏好,短期房企融資難的困境難以實質性扭轉。受限于房地產政策難言轉向,疊加市場整體復蘇乏力,企業還需做好苦熬寒冬的準備,并積極開展“自救”,加強銷售回款仍是第一要務。長期來看,行業內的兼并重組案例將持續增多,不僅“大魚吃小魚”,而且“大魚吃大魚”的現象將頻繁發生,問題房企將有序出清,優質房企則將獲得集中度提升的機會。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“克而瑞地產研究”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

克而瑞地產研究

克而瑞地產研究