專注企業債務紓困與價值重組的實戰筆記?服務銀行、AMC、政府平臺及民營企業?涅槃貸 3.0 開創踐行者?以 “鐵算盤、鐵賬本、鐵規章” 重塑信用。

作者:債券民工在路上

來源:債券民工(ID:zhaiquanmg)

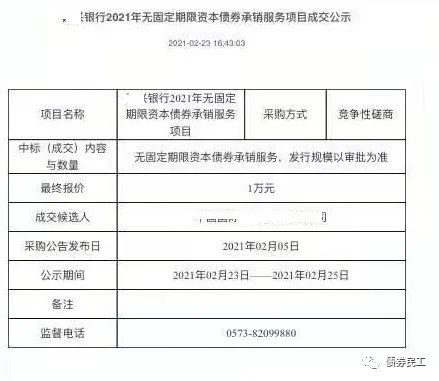

某頭部券商1萬元中標某銀行無固定期限資本債券在信用債券市場引起了很大關注。這個承銷費金額很可怕,然而更可怕的是,如果債券發行人以后都不公示中標承銷費率和金額,那真的是不知道承銷費的底線在哪里。

首先要說的是,本次風波涉及的無固定期限資本債券屬于金融債券,發行主體包括政策性銀行、商業銀行、企業集團財務公司等。由于金融債券的發行主體是金融機構,所以金融債券具備發行規模大、發行效率高、發行容易等特點,所以成為各大主承銷商爭相競爭的債券產品。尤其是發行規模大,可以迅速提高主承銷商的債券排名,這個吸引力非常之大。

其次,中國人民銀行依法對金融債券的發行進行監督管理(根據中國人民銀行2005年4月22日第5次行長辦公會議通過的《全國銀行間債券市場金融債券發行管理辦法》(中國人民銀行令[2005]第1號))。也就是說,對金融債券進行直接監督和管理的是央行,其他監管機構無法管轄。但是這并不是金融債券投標就可以為所欲為的理由。

再次,證監會的債券統一執法權短期內很難全面實現。2018年12月3日,中國人民銀行、中國證監會、國家發展改革委員會聯合發布《關于進一步加強債券市場執法工作有關問題的意見》公告,明確了證監會依法對銀行間債券市場、交易所債券市場違法行為開展統一的執法工作,證監會依法取得債券市場統一監管的“牽頭權”。但是從目前的實踐情況來看,國內信用債券市場的監管依然處于九龍治水狀態。

第四,中國證券業協會針對公司債券、交易商協會針對非金融企業債務融資工具的低價承銷費競爭問題,均已經出臺了自律辦法并處罰了部分主承銷商。2020年5月15日,交易商協會對興業銀行和中信證券兩家主承在海南省發展控股集團有限公司中期票據競標的問題予以警告并限期整改。2021年1月14日,中國證券業協會約談在鐵總公司和中核資本公司債券項目中涉嫌低價競爭公司債券的12家證券公司。

第五,央行監管的的金融債券、發改委監管的企業債券,尚未發布過針對低價承銷費競爭的管理辦法。金融債券和企業債券有其各自的特點,在實踐中需要細化各自的具體要求。

債券市場之所以出現低價承銷費競爭,最主要的原因是主承銷商通過低價競爭取得的綜合收益遠大于業務成本。 債券承銷規模是主承銷商債券承銷排名的重要指標,在同一個項目付出的成本基本一致的情況下,自然想要較大的發行規模。承銷排名靠前,自然可以在其他非強勢發行人項目競標上獲取明顯優勢,從而拓展更多的項目。所以為了爭取項目,主承銷商會主動降低費率,在這種情況下,優質債券發行人的胃口越來越大,費率越來越低,形成了一個惡性循環。

更值得關注的是,低價承銷費競爭本質上更不利于對弱勢發行人。因為主承銷商的成本是一定的,所以只能在弱勢債券發行人那收取較高的承銷費率,相當于弱勢債券發行人在補貼優質債券發行人。如果沒有監管機構的強力監管,這個惡性循環可能會進一步加劇。只有更好的規范債券承銷業務,有助于優化行業展業環境,有助于遏制行業內存在的不良競爭現象。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“債券民工”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 金融債券投標也不能為所欲為

債券民工

債券民工