專注企業(yè)債務(wù)紓困與價值重組的實(shí)戰(zhàn)筆記?服務(wù)銀行、AMC、政府平臺及民營企業(yè)?涅槃貸 3.0 開創(chuàng)踐行者?以 “鐵算盤、鐵賬本、鐵規(guī)章” 重塑信用。

作者:克而瑞研究中心

來源:克而瑞地產(chǎn)研究(ID:cricyjzx)

2022年行業(yè)收并購機(jī)會比較多,整體并購規(guī)模可能呈增長趨勢,但金融政策對房企收并購意愿的推動可能并不明顯。

1月10日市場消息稱,央行要求9家國企通過收并購項(xiàng)目資產(chǎn)的方式為有中高風(fēng)險(xiǎn)的11家房企提供流動性支持。1月12日招商蛇口30億元并購票據(jù)完成注冊,首期發(fā)行25.8億元,其中12.9億元用于收購開發(fā)項(xiàng)目股權(quán)。近日據(jù)媒體消息稱,目前銀行已告知一些大型優(yōu)質(zhì)房企,針對出險(xiǎn)企業(yè)項(xiàng)目的承債式收購,相關(guān)并購貸款不再計(jì)入“三道紅線”相關(guān)指標(biāo)。金融工具支持房地產(chǎn)項(xiàng)目的收并購,有利于盤活出險(xiǎn)房企資產(chǎn),但近期銷售的轉(zhuǎn)弱以及預(yù)售監(jiān)管的加嚴(yán),一定程度上導(dǎo)致多數(shù)房企流動資金緊張,并購資金有哪些來源渠道?此外,當(dāng)前金融政策的支持是否可以加快房企間的收并購,加速出險(xiǎn)房企債務(wù)風(fēng)險(xiǎn)的出清?

01 并購資金籌集難度大 傳統(tǒng)融資渠道傾向國企

對優(yōu)質(zhì)房企而言,除動用自有資金外,還可利用并購貸款、并購票據(jù)和股權(quán)融資等外部融資渠道籌得并購資金,但整體效果相對有限。

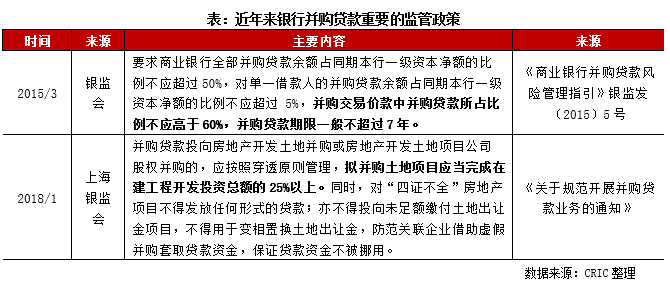

銀行并購貸門檻高,信托、AMC重組類貸款成本高

從并購貸款的來源來看,可分為銀行并購貸、信托并購貸和AMC重組類貸款。信托并購貸與AMC重組類貸款申請門檻較低、相對靈活,對資產(chǎn)抵押要求偏低,但貸款利率偏高。如2017年以前華融非金債(非金不良債權(quán)收購后重組)月均收益率12%-20%,針對房企客戶放貸利率可能更高。對優(yōu)質(zhì)房企而言,并非首選。

銀行并購貸優(yōu)勢在于利率偏低,根據(jù)并購主體和并購項(xiàng)目情況綜合確定,利率6-10%左右;期限較長,不超過7年,通常不足5年。銀行并購貸的特點(diǎn)能夠支付并購股權(quán)對價款(并購交易價款中并購貸款所占比例不應(yīng)高于60%),常被用于收并購的前端融資。

但是目前銀行并購貸對項(xiàng)目準(zhǔn)入門檻高,需滿足“432”條件的同時,按照穿透原則管理,擬并購?fù)恋仨?xiàng)目應(yīng)當(dāng)完成在建工程開發(fā)投資總額的25%以上。

此外,銀行并購貸對信用主體資質(zhì)要求較高,偏向頭部房企(TOP30或TOP50),用途上可以用于支付并購股權(quán)對價,但不得變相用作土地出讓金或保證金,目前整體規(guī)模有限。如2020年和2021年中期招商蛇口銀行并購貸余額97.28億元和89.2億元,僅占有息債務(wù)的6.06%和5.24%,并購貸規(guī)模有限,只能作為其他融資渠道的補(bǔ)充。

總體而言,銀行并購貸對主體和項(xiàng)目申請門檻高,而且貸款金額最多覆蓋交易對價的6成,規(guī)模有限。近期監(jiān)管層鼓勵發(fā)放并購貸款,但多家銀行反映有需求的項(xiàng)目并不多。而其他金融機(jī)構(gòu)的并購或重組類貸款利率過高,當(dāng)房地產(chǎn)進(jìn)入低成長、低利潤的時代,項(xiàng)目收益率都難跑贏貸款利率,需求則更少。

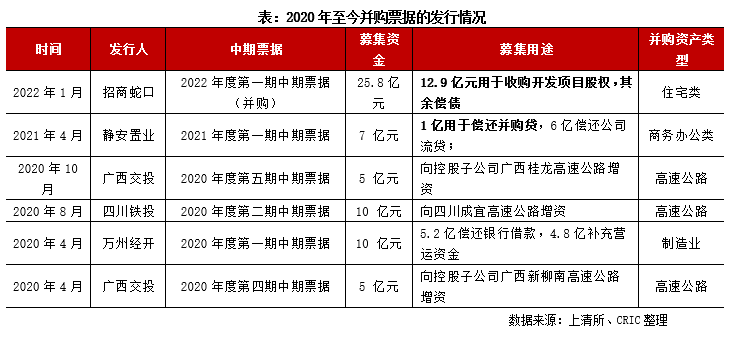

并購票據(jù)最多覆蓋6成交易對價,傾向國企

1月12日招商蛇口30億元并購票據(jù)完成注冊,成為主流房企中“第一個吃螃蟹的人”。招商蛇口并購票據(jù)首期發(fā)行25.8億元,3年期與5年期的發(fā)行規(guī)模對半開。用途上12.9億元用于償還銀行貸款,另外12.9億元用于某城市更新項(xiàng)目(以住宅為主)。

根據(jù)募集書披露,該城市更新項(xiàng)目是招商蛇口2021年8月收購原項(xiàng)目股東80%股權(quán)及債權(quán)獲得,最終招商蛇口持有項(xiàng)目股權(quán)比例40.8%,整體收購對價21.54億元。本次并購票據(jù)中12.9億元用于支付對價,金額未超過交易對價的60%。

招商蛇口并購票據(jù)相較其余已發(fā)行的并購票據(jù),相同點(diǎn)在于都聚焦國企等高信用主體;區(qū)別在于其余并購票據(jù)用途多用于收并購項(xiàng)目后續(xù)的開發(fā)建設(shè),而招商蛇口的募資用途可用于支付收購項(xiàng)目對價,且與銀行并購貸相似,票據(jù)金額能覆蓋并購交易不超過60%的現(xiàn)金對價,發(fā)行期限為中長期(3-5年左右)。

通常上,并購票據(jù)與銀行并購貸款呈互補(bǔ)關(guān)系,規(guī)模也相對有限,募得并購資金占總交易對價最多六成,且對發(fā)行人門檻可能更高。監(jiān)管層也鼓勵并購票據(jù)的發(fā)行,但據(jù)監(jiān)測顯示目前僅招商蛇口1家提交了申請,而萬科、華潤、中海等優(yōu)質(zhì)企業(yè)雖有發(fā)行意愿,但目前尚未展開具體行動。

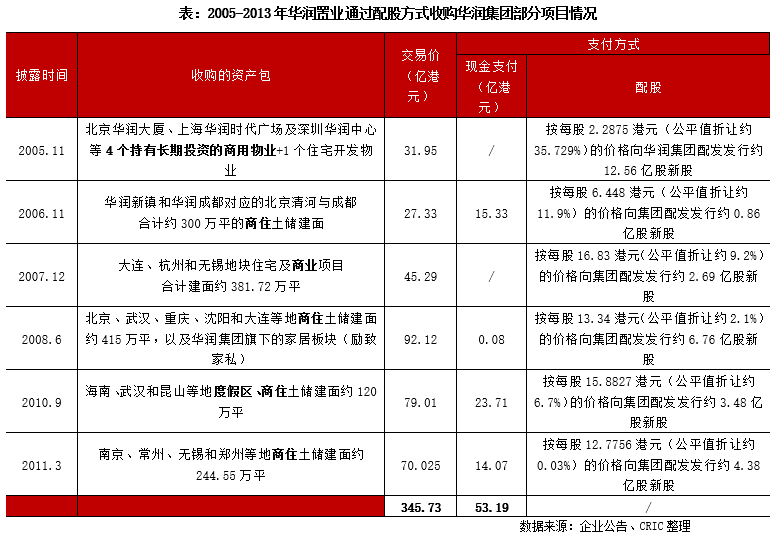

股權(quán)融資支付交易對價,多見于關(guān)聯(lián)方

除并購貸款和并購票據(jù)以外,股權(quán)融資也成為房企并購交易資金的重要來源。并購方通過定增配股等股權(quán)融資方式支付標(biāo)的資產(chǎn)原股東的交易對價,多見于同一集團(tuán)的關(guān)聯(lián)方。如2016年3月中海收購中信地產(chǎn)約2400萬平的土地儲備,收購交易價310億元,其中的297億港元(折合人民幣約249億元)是中海向中信按每股27.13港元的價格發(fā)行10.96億股新股構(gòu)成。早年間,華潤置業(yè)亦通過“配股+現(xiàn)金”方式收購母公司資產(chǎn),緩解較大并購資金壓力。而集團(tuán)股權(quán)融資支付對價,從過去案例來看多見于同一關(guān)聯(lián)方,并不具備普遍性。

02 并購機(jī)會雖多 但行業(yè)并購規(guī)模恐難回高峰

2021年下半年以來多家頭部民營房企信用風(fēng)險(xiǎn)加速暴露,出于流動性考慮,出險(xiǎn)房企急于打通項(xiàng)目股權(quán)出售渠道,市場上項(xiàng)目的收并購機(jī)會較多。近期監(jiān)管層鼓勵并購貸款、并購票據(jù)等金融工具支持收并購,從中長期來看對房企并購行為有正面的推動作用,但短期在資金面尚未完全回暖的狀態(tài)下,多數(shù)優(yōu)質(zhì)房企收并購偏謹(jǐn)慎。

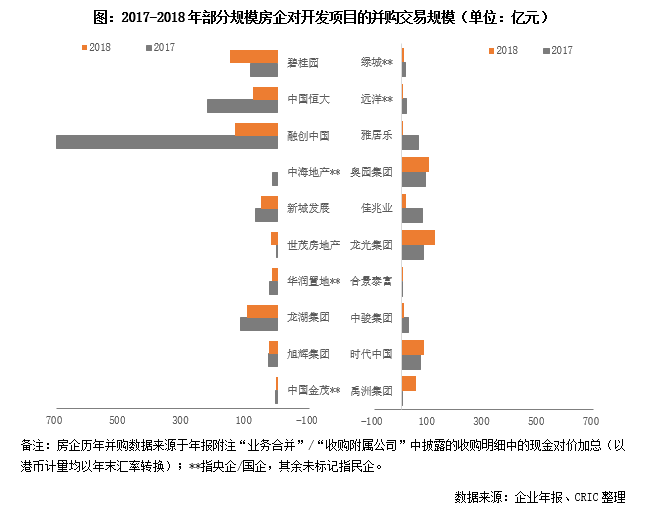

首先,原先市場化收購主力是民企,但目前金融機(jī)構(gòu)對民企風(fēng)險(xiǎn)偏好偏低,疊加預(yù)售資金加嚴(yán),民企普遍流動資金緊張。當(dāng)前收購主力逐漸轉(zhuǎn)變?yōu)閲螅菄箅m具備資金優(yōu)勢,收購意愿大但決策效率偏低,對并購?fù)七M(jìn)慢,難以適應(yīng)市場化并購時效性要求。以2017-2018年并購高峰期為例,中海、華潤置地、金茂、綠城、遠(yuǎn)洋等國企收并購力度明顯低于同梯隊(duì)其余民企。國企的收并購多以政策性的重組為主,如保利與中航地產(chǎn)、中海與中建的重組,實(shí)現(xiàn)國企內(nèi)部資源整合。

其次,第二三輪供地盈利空間充足,為并購方提供多樣性的選擇。

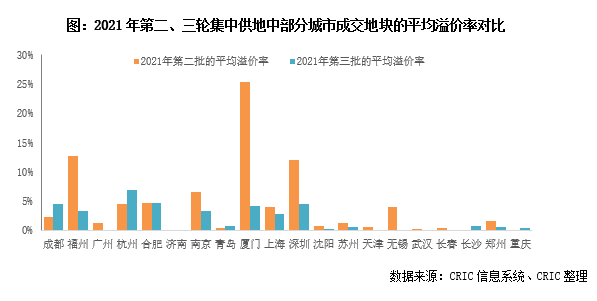

相較于招拍掛,收并購獲得的二手項(xiàng)目歷史遺留問題復(fù)雜,面臨諸多風(fēng)險(xiǎn),對房企整體的投資眼光、盡調(diào)和資產(chǎn)評估能力提出較高要求。通常上,收并購作為招拍掛拿地的替代方式,當(dāng)土拍競爭激烈時,收并購現(xiàn)象可能頻繁。而2021年第二、三輪集中供地溢價率大幅下滑,單項(xiàng)目利潤率相對充足,優(yōu)質(zhì)房企對收并購的意愿可能降低,更傾向于獲取土拍市場回報(bào)率容易評估的項(xiàng)目。

整體而言,2022年行業(yè)收并購機(jī)會比較多,整體并購規(guī)模可能呈增長趨勢,但金融政策對房企收并購意愿的推動可能并不明顯,并購規(guī)模也難以回到2017-2018年的峰值。并購可能呈現(xiàn)以下趨勢:1)從收購資產(chǎn)包的形式轉(zhuǎn)向單項(xiàng)資產(chǎn)收購,如單個優(yōu)質(zhì)項(xiàng)目或如物管等優(yōu)質(zhì)資產(chǎn)。2)聯(lián)手AMC處理流動性出現(xiàn)問題的但潛力較大的開發(fā)項(xiàng)目。一般情況下AMC先對項(xiàng)目進(jìn)行風(fēng)險(xiǎn)排除,負(fù)責(zé)不良資產(chǎn)的處置和重組,而房企對項(xiàng)目進(jìn)行改造、再開發(fā),最終推向市場變現(xiàn),雙方各自獲得相應(yīng)的收益。

注:文章為作者獨(dú)立觀點(diǎn),不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“克而瑞地產(chǎn)研究”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

原標(biāo)題: 行業(yè)透視 | 并購貸能否引爆2022年房企收并購大潮

克而瑞地產(chǎn)研究

克而瑞地產(chǎn)研究