專注企業債務紓困與價值重組的實戰筆記?服務銀行、AMC、政府平臺及民營企業?涅槃貸 3.0 開創踐行者?以 “鐵算盤、鐵賬本、鐵規章” 重塑信用。

作者:許狄龍 陳銘哲

來源:聯合資信(ID:lianheratings)

報告概要

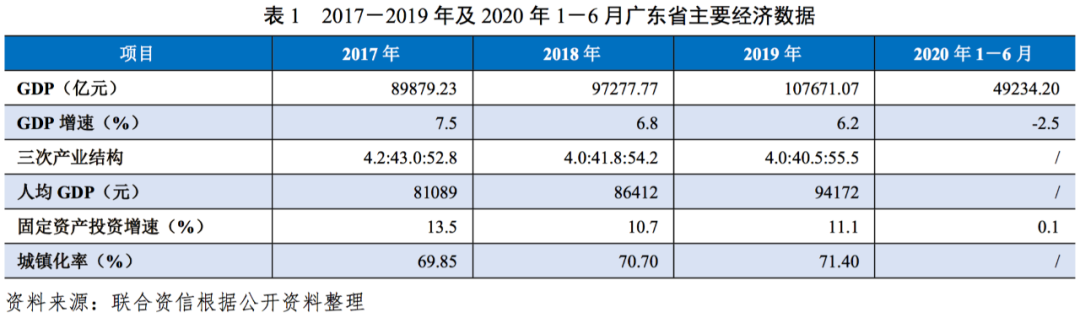

廣東省是中國開放程度最高、經濟活力最強的區域之一,經濟總量長期位居中國第一,人均GDP在中國名列前茅,受國家經濟發展政策支持力度大,經濟發展態勢良好。2019年,廣東省財政收入排名中國第一,且大幅領先其他省市,一般公共預算收入穩定性強,財政自給程度較高,整體財政實力很強。2019年廣東省政府負債率為11.10%,與其他省市相比,政府債務負擔很輕;廣東省政府債務率為57.60%,償債能力很強。

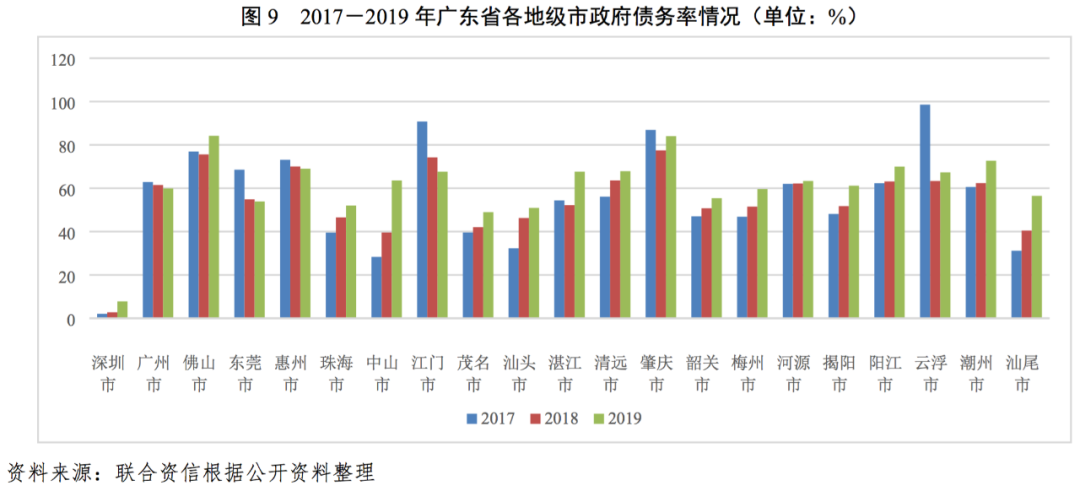

從區域發展來看,珠三角地區、沿海經濟發展帶及北部生態發展區在廣東省經濟總量中的占比相差懸殊,珠三角地區經濟和財政實力明顯高于其他地區。廣東省各地市經濟發展不均衡,財政實力差異較大。各地市政府債務余額大都呈上升趨勢,但總體政府債務負擔很輕。分區域看,北部生態發展區的政府負債率高于省內其他地區;深圳市政府債務率及債務負擔最輕,梅州市政府負債率較其他地級市偏高,佛山市和肇慶市債務負擔較其他地市偏重。

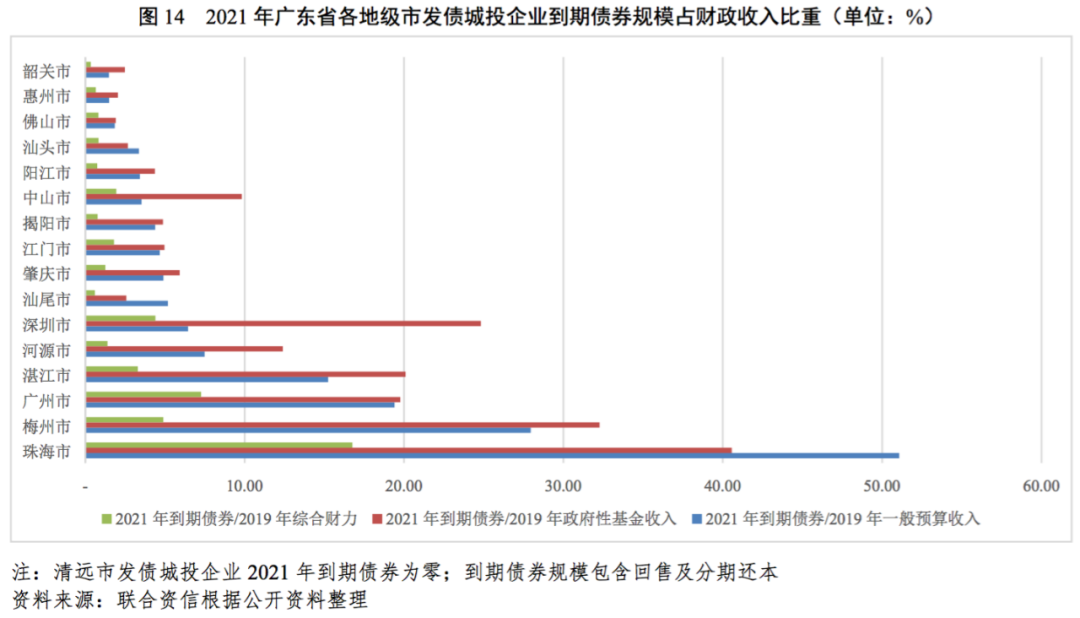

從企業層面看,廣東省發債的城投企業數量較少,發債城投企業中主體信用級別較高的城投企業均集中在粵港澳大灣區。2019年,廣東省發債城投企業的債務負擔同比有所加重,受債務集中到期影響,廣東省各地市的發債城投企業短期償債能力指標有所弱化,償債壓力持續加大。具體來看,珠海市城投企業2021年到期債券規模較大,集中償付壓力較大,地方政府財政收入對“發債城投企業全部債務+地方政府債務”覆蓋程度相對較低。

1. 廣東省區域特征及經濟發展狀況

廣東省地處中國南部,是中國開放程度最高、經濟活力最強的區域之一。近三十年來,廣東省經濟總量均位于中國首位,人均GDP處于中國領先水平,但近三年經濟增速有所放緩;同時,廣東省也獲得了國家層面區域經濟發展政策的有力支持,經濟發展態勢良好。2020年上半年,受新冠肺炎疫情影響,廣東省經濟增速及固定資產投資規模增速等明顯下滑。

廣東省簡稱“粵”,自東至西依次與福建省、江西省、湖南省、廣西壯族自治區接壤;毗鄰香港、澳門特別行政區;西南端隔瓊州海峽與海南省相望。截至2019年底,廣東省土地面積17.97萬平方公里,常住人口11521萬人,比上年末增加175萬人。廣東省河流眾多,以珠江流域(東江、西江、北江和珠江三角洲)及獨流入海的韓江流域和粵東沿海、粵西沿海諸河為主;海岸線條件優越,大陸海岸線長4114千米,居中國首位;分布有南嶺成礦帶、武夷成礦帶和粵西-桂東成礦帶3條重點成礦區帶,礦產資源稟賦居中國中等水平。截至2019年底,廣東省鐵路營業里程4825公里,公路通車里程22.03萬公里,擁有港口生產性泊位2398個,萬噸級以上泊位322個,民航航線里程306.05萬公里,公路、鐵路、航空和水運網絡均較為完善。

近年來,廣東省經濟不斷增長,但增速有所放緩。近三十年來,廣東省地區生產總值(GDP)均居于中國首位。2017-2019年,廣東省GDP增速有所放緩,分別為7.5%、6.8%和6.2%,但仍超過全國GDP增速水平。2017-2019年,廣東省人均GDP逐年提高,2019年廣東省人均GDP為全國水平的1.33倍,位居中國第6名。廣東省三次產業結構由2017年的4.2:43.0:52.8調整為2019年的4.0:40.5:55.5,產業結構更趨優化。固定資產投資方面,2019年廣東省固定資產投資規模較上年增長11.1%,明顯高于全國平均增速。2019年,廣東省規模以上工業增加值較上年增長4.7%,增速較上年回落1.6個百分點。廣東省高端產業發展較快,2019年先進制造業、高技術制造業增加值較上年分別增長5.1%和7.3%,占規模以上工業增加值的比重分別為56.3%和32.0%;分行業看,電子、電氣和汽車三大支柱產業中除汽車制造業增速下降外,計算機、通信和其他電子設備制造業以及電氣機械和器材制造業均增長較快,其中計算機、通信和其他電子設備制造業增加值增長7.4%,電氣機械和器材制造業增加值增長8.8%,兩大龍頭行業合計對廣東省規模以上工業增加值增長的貢獻率達60.1%,合計拉動增長2.8個百分點。總體看,廣東省經濟發展態勢良好。

根據中共中央、國務院印發《粵港澳大灣區發展規劃綱要》,粵港澳大灣區包括香港特別行政區、澳門特別行政區和廣東省廣州市、深圳市、珠海市、佛山市、惠州市、東莞市、中山市、江門市、肇慶市,未來將利用“一國兩制”制度優勢、港澳獨特優勢和廣東改革開放先行先試優勢,推動區域經濟協同發展,建設富有活力和國際競爭力的一流灣區和世界級城市群。粵港澳大灣區在國家區域經濟發展政策中戰略地位很高,有助于廣東省經濟持續高質量發展。

2020年1-6月,廣東省地區生產總值49234.20億元,同比下降2.5%;其中,第一產業增加值為1914.72億元,增長1.6%;第二產業增加值為18798.81億元,下降6.2%;第三產業增加值為28520.67億元,增長0.1%。固定資產投資規模同比增長0.1%,增速較2019年全年下降11個百分點。

2. 廣東省財政實力及債務情況

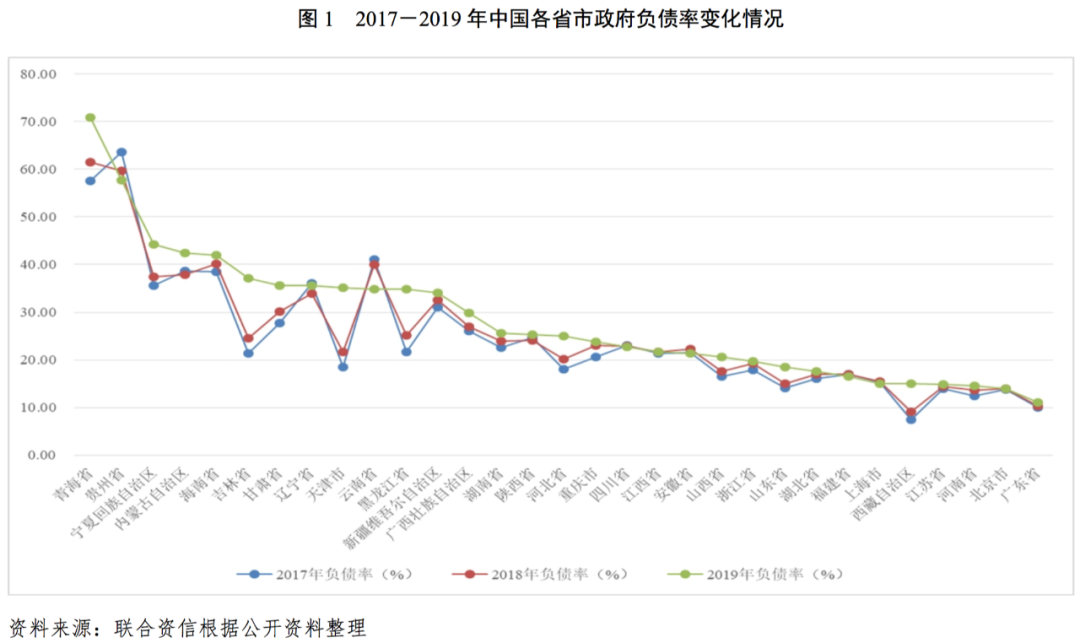

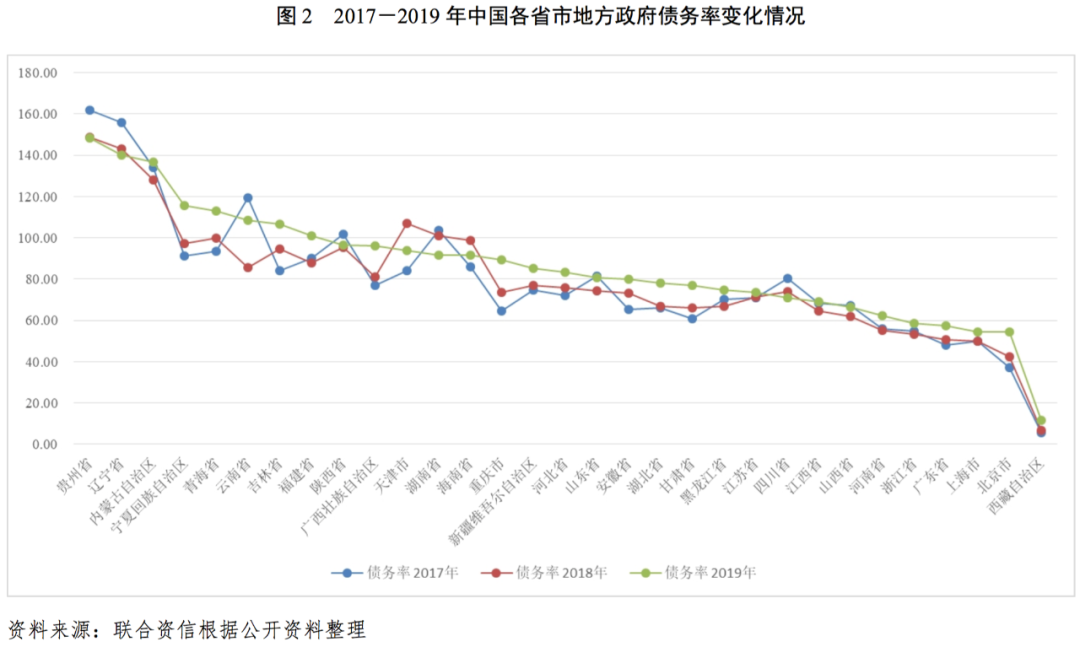

2019年廣東省一般公共預算收入在中國排名第一,一般公共預算收入穩定性強且財政自給率較高,整體財政實力很強。廣東省政府負債率在中國排名第一(按照債務負擔輕重排序),政府負債水平很低,地方政府債務負擔很輕;政府債務率排名前列(按照償債能力強弱排序),償債能力很強。

2017-2019年,廣東省一般公共預算收入保持穩定增長,同口徑增速分別為10.9%、7.9%和4.5%,一般公共預算收入規模在中國排名第1位;稅收收入占一般公共預算收入的比重分別為78.39%、80.45%和79.54%,一般公共預算收入質量良好;一般公共預算支出逐年增長,財政自給率波動下降,整體財政自給能力較強;政府性基金收入持續增長,年均復合增長4.27%。

2020年1-6月,廣東省一般公共預算收入為6460.10億元,同比下降5.8%;稅收收入4838.03億元,受新冠肺炎疫情影響同比下降11.2%。一般公共預算支出8237.38億元,同比下降8.5%。

2017-2019年,廣東省政府債務余額規模持續增長,分別為9022.37億元、10007.81億元和11948.95億元,2019年底政府債務余額居全國第四位。2017-2019年,廣東省負債率較為穩定,分別為10.04%、10.29%和11.10%,2019年負債率在全國各省(自治區、直轄市)中排名第一(按照債務負擔輕重排序),政府債務負擔很輕。同期,廣東省政府債務率持續上升,分別為40.89%、43.72%和48.22%,2019年債務率在全國各省(自治區、直轄市)中排名第二(按照償債能力強弱排序),償債能力很強。

1.廣東省各地市經濟實力發展狀況

深圳市、廣州市、佛山市及東莞市經濟實力位列廣東省前四名,深圳市及廣州市GDP超過兩萬億,佛山市及東莞市GDP規模在萬億左右;沿海經濟帶和北部生態發展區經濟發展水平較珠三角地區存在較大差距,廣東省各地級市經濟實力差距較大,發展相對不均衡。

廣東省共轄21個地級市,根據廣東省委和省政府發布的《關于構建“一核一帶一區”區域發展新格局促進全省區域協調發展的意見》,廣東省區域發展格局為珠三角地區,包括廣州市、深圳市、珠海市、佛山市、惠州市、東莞市、中山市、江門市、肇慶市共9個地級市;沿海經濟帶,東翼以汕頭市為中心,包括汕頭市、汕尾市、揭陽市、潮州市共4個地級市,西翼以湛江市為中心,包括湛江市、茂名市、陽江市共3個地級市);北部生態發展區,包括韶關市、梅州市、清遠市、河源市、云浮市共5個地級市。從區域發展看,珠三角地區經濟實力明顯強于沿海經濟帶及北部生態發展區,廣東省各地級市經濟實力分化明顯。

從經濟規模來看,廣東省區域經濟發展差異較大。2019年,珠三角地區各地級市合計完成地區生產總值86899.05億元,占全省經濟總量的80.71%;其中,深圳市及廣州市作為中國一線城市,GDP規模均超過2萬億元;佛山市及東莞市經濟體量在萬億元以上,經濟體量最小的肇慶市在省內排名第12位。同期,沿海經濟發展帶7個地級市合計完成地區生產總值14566.35億元,占全省經濟總量的11.53%;其中,東翼中心城市汕頭市及西翼中心城市湛江市分別實現地區生產總值2694.08億元和3064.72億元;北部生態發展區五個地級市合計完成地區生產總值6205.64億元,占全省經濟總量的5.76%,各地級市經濟體量均在2000億元以下。

從GDP增速來看,2019年深圳市、廣州市、東莞市和佛山市等12個地級市GDP增速達到6%及以上,河源市及潮州市GDP增速在5%~6%之間,其余各地級市GDP增速低于5%。整體上,廣東省各地級市GDP仍維持較高的增速,未來城市發展格局較為穩定。

從人均GDP看,2019年珠三角地區中5個地級市人均GDP超過10萬元,其中深圳市人均GDP為20.35萬元,排名廣東省第一名;沿海經濟帶和北部生態發展區大部分地級市人均GDP不足5萬元。

2.廣東省各地市財政實力及債務情況

廣東省各地市整體財政實力差距較大。珠三角地區各地市一般公共預算收入穩定性較強,財政自給能力強于沿海經濟帶及北部生態發展區各地市。廣東省各地市政府債務余額大都快速上升,但總體政府負債率及債務負擔很輕。分區域看,北部生態發展區政府負債率高于省內其他地區;深圳市政府債務率及債務負擔最輕,梅州市政府負債率較其他地級市偏高,佛山市和肇慶市債務負擔較其他地市偏重。

(1)財政收入情況

一般公共預算收入

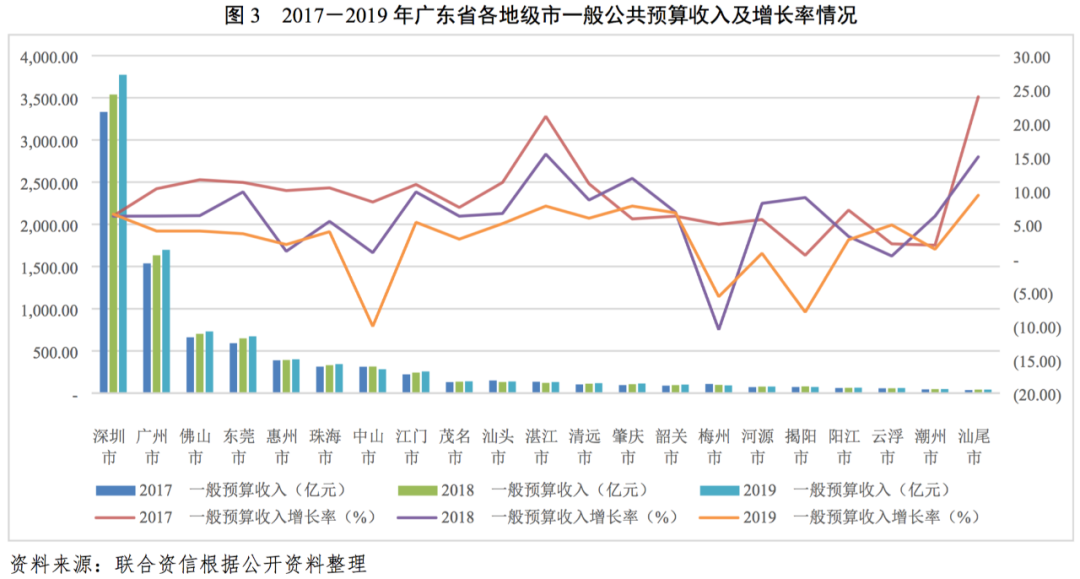

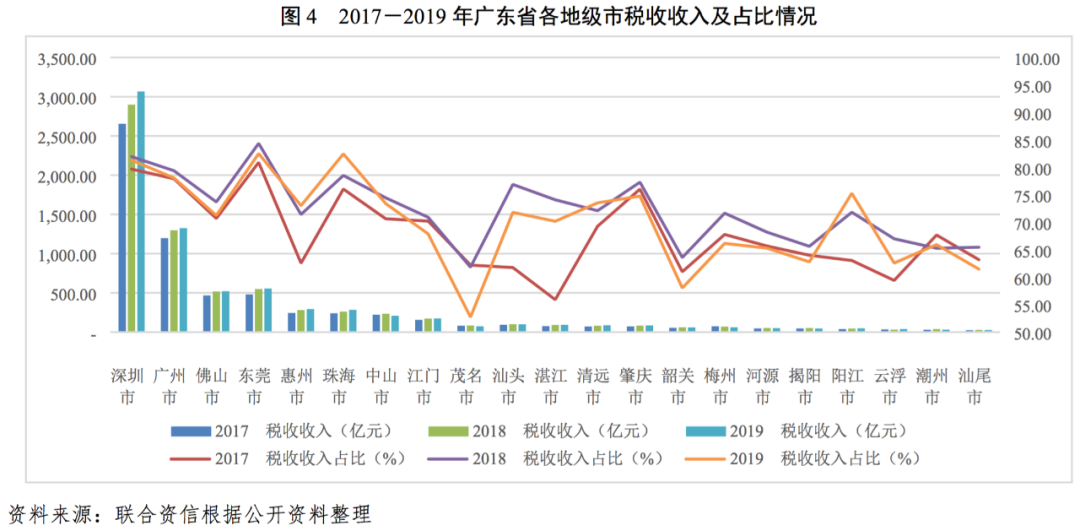

從一般公共預算收入規模看,珠三角地區各地級市一般預算收入普遍高于沿海經濟帶及北部生態發展區各地級市,且規模差距較大。珠三角地區方面,深圳市及廣州市一般預算收入均突破千億元,其中深圳市一般預算收入為3773.21億元,是廣州市一般預算收入的2.22倍,財政收入貢獻能力很強。佛山市及東莞市一般預算收入均在500億元以上;肇慶市在珠三角地區排名最后,2019年一般預算收入為114.20億元。沿海經濟帶方面,茂名市、汕頭市、湛江市及韶關市一般預算收入均超過100億元,潮州市及汕尾市一般預算收入不足50億元,在廣東省處于末尾。北部生態發展區方面,清遠市及韶關市一般預算收入超過100億元,梅州市、河源市及云浮市一般預算收入在50到100億之間。總體看,沿海經濟帶與北部生態發展區各地級市一般預算收入規模未出現顯著差別;珠三角地區各地級市一般預算收入水平普遍較高,其中深圳市、廣州市、佛山市和東莞市四大城市貢獻占比大。

從一般公共預算收入增速來看,除中山市、揭陽市和梅州市外,2019年其他各地級市一般公共預算收入均實現增長,其中汕尾市及肇慶市增速較高。分區域來看,珠三角地區各地級市平均增長率略低于沿海經濟帶各地級市,但高于北部生態發展區各地級市,預計未來珠三角地區各地級市一般預算收入的領先優勢仍將繼續保持。

從一般公共預算收入結構來看,2019年珠海市、惠州市和潮州市等5個地級市的稅收收入占一般預算收入比重較2018年有所提升,其他各地級市均有不同程度下降;深圳市、東莞市和珠海市稅收收入占一般預算收入比重均突破80%,其他各地級市均在50%~80%之間。整體上,廣東省各地級市一般公共預算收入的規模及質量差異大,沿海經濟帶及北部生態發展區各地級市一般公共預算規模相對較小且質量相對較差。

政府性基金收入

從政府性基金收入規模看,廣州市、深圳市及佛山市政府性基金收入規模均較大,近三年均超700億元,合計占廣東省政府性基金收入的比重分別為59.0%、54.9%和55.1%。除上述三個地級市外,其他各地級市中政府性基金收入規模較大的均位于珠三角地區,包括東莞市、惠州市和珠海市,沿海經濟帶及北部生態發展區各地級市政府基金性收入則普遍偏小。

從政府性基金收入增速看,近三年廣東省政府性基金收入增長率分別為47.4%、4.7%及3.8%,2017年增長率較高主要受土地出讓金大幅上升影響。各地級市政府性基金收入增速在2017年大幅增長后有所波動,其中中山市下降較快。2019年,河源市、汕頭市和韶關市政府性基金收入的增速較高,其中河源市增速最高,達98.30%。

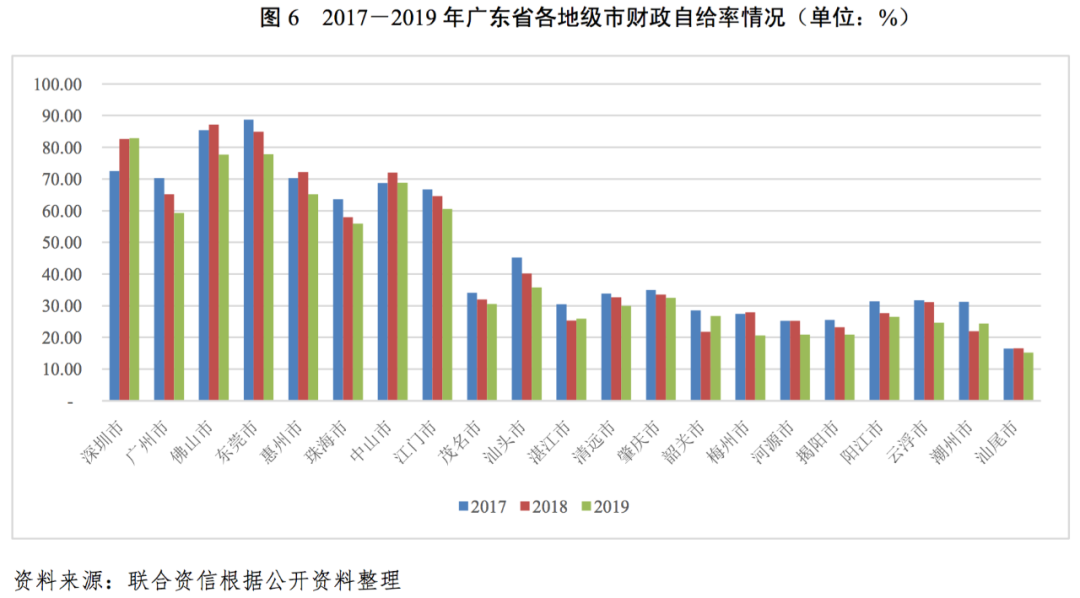

財政自給率

2017-2019年,受減稅降費及增加民生支出影響,除深圳市及中山市財政自給率有所上升外,其余各地級市財政自給率均有所下降;分區域看,除肇慶市外,2019年珠三角地區其余各地級市財政自給率普遍在55%以上,沿海經濟帶及北部生態發展區各地級市財政自給率普遍在40%以下。總體看,珠三角地區各地級市財政自給能力強,沿海經濟帶及北部生態發展區各地級市財政自給能力偏弱。

(2)債務情況

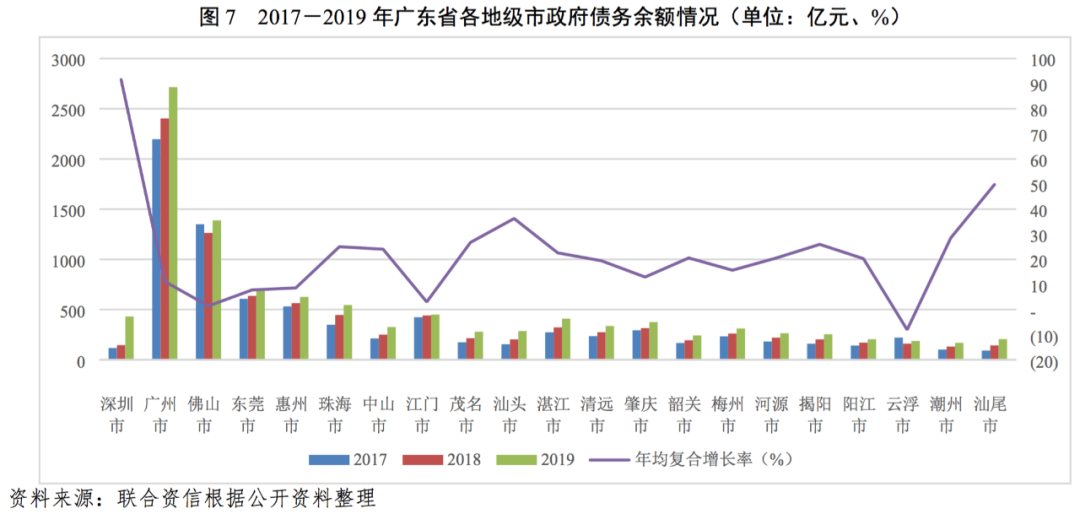

從債務層面看,廣東省各地級市中,廣州市及佛山市政府債務余額最大,規模在1000億以上,其次是東莞市、惠州市、珠海市、江門市、深圳市和湛江市,上述6個地級市政府債務余額均在400億以上。2017-2019年,除云浮市外,其余各地級市政府債務余額均有所增長,其中深圳市及汕尾市政府債務余額增長最快,年均復合增長率分別為91.57%和49.80%;珠海市、茂名市、揭陽市及汕頭市等政府債務余額年均復合增長率達到25%以上。

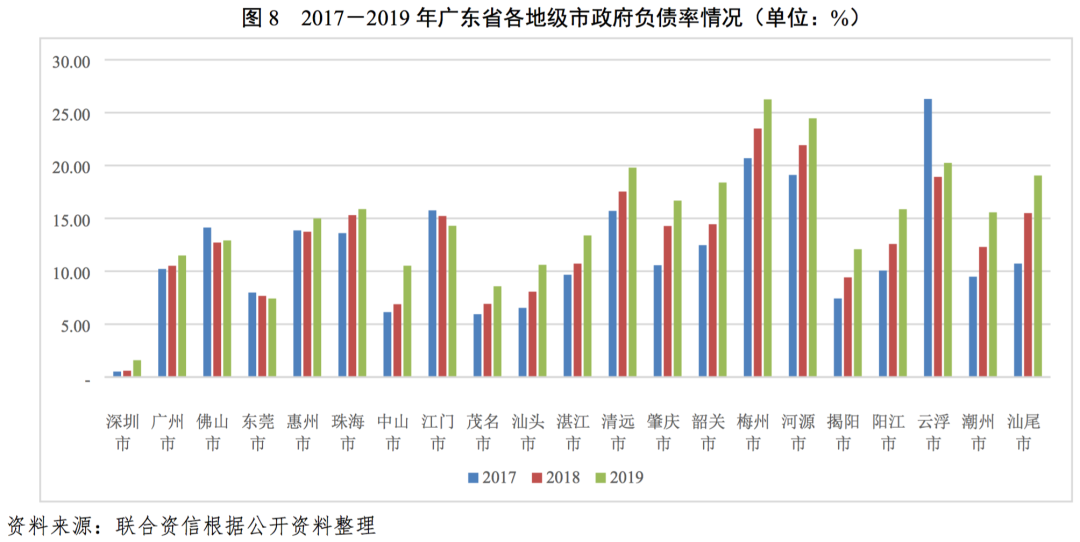

債務負擔方面,截至2019年底,除東莞市和江門市外,其余各地級市政府負債率較2019年初均有所上升。其中,汕尾市、潮州市、陽江市、中山市及韶關市政府負債率較年初提升超過3個百分點,主要系GDP基數較低及專項債余額增長綜合影響。截至2019年底,梅州市、河源市及云浮市政府負債率超過20%,其中,梅州市政府負債率為26.26%,在各地級市中最高。深圳市、東莞市及茂名市政府負債率分別為1.60%、7.43%和8.59%,其余各地級市政府負債率在10%~20%之間不等。總體看,廣東省各地級市政府債務率水平普遍很低。分區域看,珠三角地區政府負債率最低,沿海經濟帶次之,北部生態發展區政府債務率略高于其他區域。

償債能力方面,截至2019年底,廣州市、東莞市、惠州市和江門市政府債務率較年初有所下降,中山市、汕尾市及湛江市政府債務率較年初提升超過15個百分點;佛山市和肇慶市政府債務率達到80%以上;深圳市政府債務率最低,僅為7.78%;其余各地級市政府債務率在48%到73%之間。整體看,珠三角區域、沿江經濟帶和北部生態發展區三大區域政府債務率未出現明顯差異;各區域內地級市政府債務率有所分化,深圳市政府債務率最低;佛山市及肇慶市政府債務率超過80%,高于省內其他地級市。

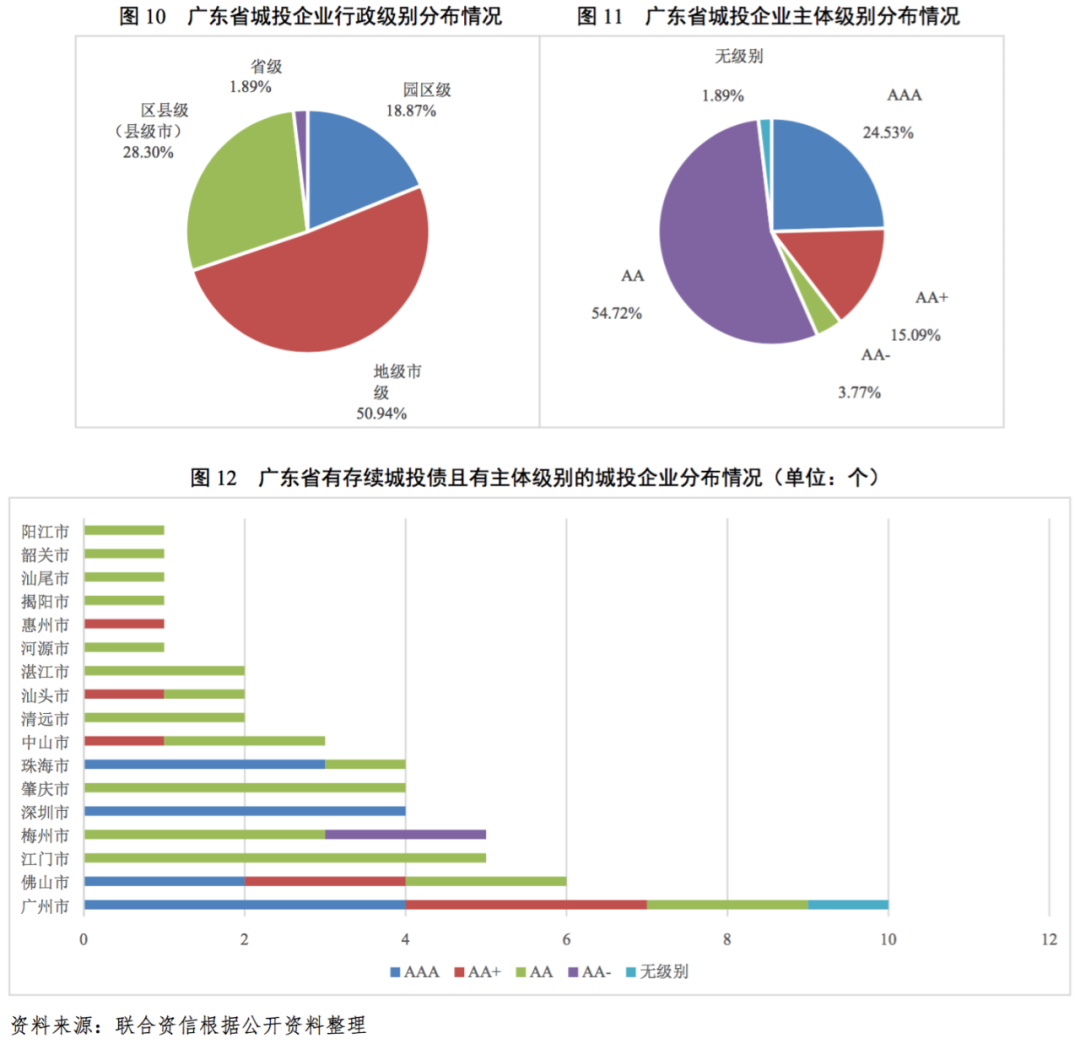

1.廣東省城投企業概況

廣東省作為中國經濟最發達地區,發債城投企業數量相對較少;發債城投企業主體信用級別以AA級為主,但AAA級企業占比高于全國水平;主體信用級別較高的發債城投企業均集中在珠三角地區,珠三角地區與沿海經濟帶和北部生態發展區發債城投企業信用狀況分化明顯。

截至2020年9月底,廣東省內有存續債券的城投企業共53家,其中省級城投企業1家,地級市級城投企業27家、區縣(及縣級市)級城投企業15家,園區城投企業10家。從各地級市發債城投企業數量看,廣州市發債城投企業數量最多,為10家;其次分別為佛山市、江門市和梅州市的6家、5家和5家;茂名市、東莞市、潮州市和云浮市無發債城投企業。

截至2020年9月底,廣東省內有存續債券的53家城投企業中,AAA級13家,AA+級[1]8家,AA級30家,AA-級2家,無主體信用級別1家;其中,AAA級和AA+級發債城投企業主要分布在廣州市、深圳市、珠海市和佛山市,主體級別較高的發債城投企業均集中在珠三角地區。

2020年前三季度,廣東省發債城投企業主體信用級別上調合計4家,分別為廣東順德控股集團有限公司、中山城市建設集團有限公司、汕頭市投資控股集團有限公司和鶴山市公營資產經營有限公司;無主體信用級別下調及評級展望變動情況,未發生城投企業信用風險事件。

2.廣東省城投企業償債能力分析

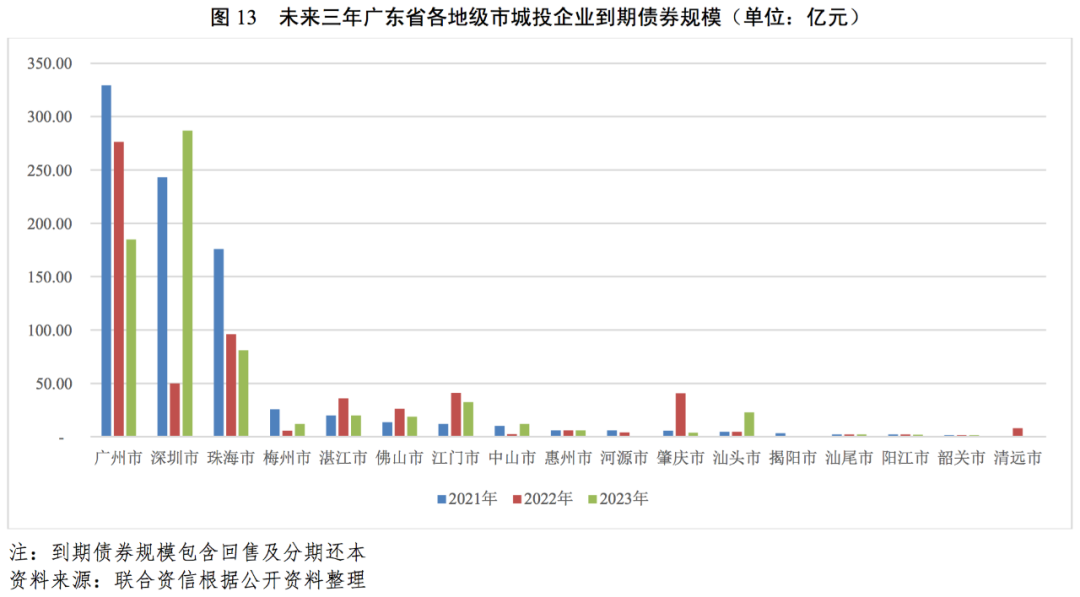

2019年,廣東省發債城投企業債務負擔有所加重。各地級市發債城投企業債務償還仍主要依賴于外部籌資,且受債務集中到期影響,短期償債能力指標有所弱化,償債壓力持續加大;廣州市、深圳市和珠海市發債城投企業未來三年集中到期債券規模大,其中珠海市發債城投企業2021年到期債券集中償付壓力較大,需關注面臨集中償付壓力和地方政府債務負擔重的地級市區域內城投企業的再融資情況。

從發債城投企業債務負擔來看,2017-2019年,廣東省發債城投企業資產負債率和全部債務資本化比率均呈波動上升態勢,2019年債務負擔有所加重。從各地級市來看,2017-2019年,中山市、梅州市、汕頭市和汕尾市發債城投企業債務負擔下降較快,江門市、湛江市、肇慶市和惠州市發債城投企業債務負擔上升較快,其中惠州市發債城投企業債務負擔上升明顯,其他地區發債城投企業債務負擔相對穩定。具體來看,截至2019年底,珠海市、惠州市和韶關市發債城投企業資產負債率均在60%以上,惠州市和珠海市發債城投企業全部債務資本化比率均在45%以上,債務負擔相對較重;此外,考慮到部分超短期融資券和非標準化產品未納入全部債務統計口徑,廣東省各地級市發債城投企業實際負債水平高于上述指標值。

從廣東省各地級市發債城投企業貨幣資金對短期債務的覆蓋情況來看,2017-2019年,除珠海市和河源市外,其他各地級市發債城投企業貨幣資金對短期債務的覆蓋程度均呈不同程度的下降,反映出各地級市發債城投企業整體流動性逐步趨緊。具體看,2019年,河源市、揭陽市和清遠市短期償債能力指標相對較弱,貨幣資金/短期債務倍數分別為0.67倍、0.62倍和0.53倍。

從廣東省各地級市發債城投企業經營活動現金流入量對全部債務的覆蓋情況來看,除佛山市外,其他各地級市發債城投企業經營活動現金流入量對全部債務覆蓋程度均相對較低,債務償還對外部籌資依賴較大。2019年,佛山市發債城投企業經營活動現金流入量/全部債務為1.03倍。

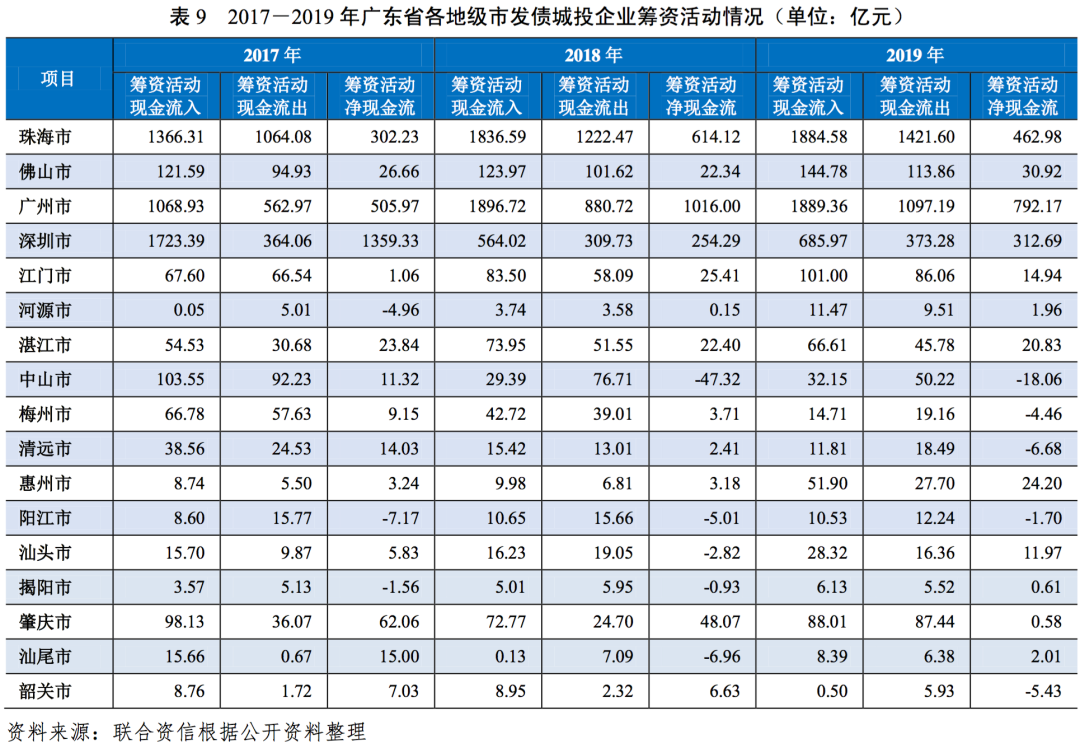

從廣東省各地級市發債城投企業籌資活動現金流看,2017-2019年,除廣州市、深圳市和珠海市外,其他各地級市發債城投企業籌資活動現金流相對較小;2019年,廣州市、深圳市和珠海市發債城投企業籌資活動現金凈流量分別為792.17億元、312.69億元和462.98億元。

從廣東省各地級市發債城投企業籌資活動后凈現金流來看,2017-2019年,珠海市發債城投企業籌資活動后合計凈流出規模較大,為402.24億元;佛山市、湛江市、肇慶市和汕頭市發債城投企業籌資活動后凈現金流合計呈現凈流入狀態;除上述地級市外,其他各地級市發債城投企業籌資活動后凈現金流合計均表現為凈流出,其中中山市發債城投企業籌資活動后凈流出規模較大,為118.78億元。

從廣東省各地級市發債城投企業未來三年(2021-2023年)到期債券規模看,廣州市、深圳市和珠海市發債城投企業未來三年集中到期債券規模大,其余各地級市發債城投企業到期債券規模相對較小。

從廣東省各地級市財政收入對發債城投企業2021年將到期債券的覆蓋情況看,覆蓋程度相對較低的城市為珠海市、梅州市、廣州市和湛江市;以發債城投企業2021年將到期債券占2019年地方政府綜合財力的比重來近似衡量2021年城投債券的到期償還能力,珠海市、廣州市和梅州市城投企業2021年到期債券占地方政府綜合財力的比重分別為16.76%、7.27%和4.90%。總體看,珠海市發債城投企業2021年到期債券的償還能力相對偏弱。

3.廣東省各地級市財政收入對發債城投企業債務的支持保障能力

廣東省各地市的債務規模差異較大,珠三角地區各地市債務規模相對較大,其中珠海市GDP和地方政府財政收入對“發債城投企業全部債務+地方政府債務”的覆蓋程度相對較低。

城投企業作為地方基礎設施尤其是公益性項目的投融資及建設主體,日常經營以及債務償還對地方政府有很強的依賴,本文通過各地級市財政收入對地區不完全統計債務的覆蓋程度來反映地方政府對轄區內城投企業全部債務的支持保障能力。

從廣東省各地級市發債城投企業全部債務規模看,珠三角地區發債城投企業全部債務規模較大,其中廣州市、珠海市和深圳市較為突出,2019年底分別為2994.36億元、1614.02億元和953.87億元;沿海經濟帶和北部生態發展區各地級市全部債務規模均較小,其中規模最大的地級市為湛江市,2019年底為127.02億元。

從“發債城投企業全部債務+地方政府債務”規模看,珠三角地區整體規模較為突出,廣州市、珠海市、佛山市和深圳市排名前四,2019年底分別為5709.30億元、2159.60億元、1617.02億元和1384.14億元,其余各地級市規模均未超過800億元。

從發債城投企業全部債務與“發債城投企業全部債務+地方政府債務”的比值看,珠海市、深圳市和廣州市比值較高,2019年底分別為74.74%、68.91%和52.45%,其余城市均未超過50%,處于較低水平。

從各地區債務負擔來看,“發債城投企業全部債務+地方政府債務”/GDP較高的地級市為珠海市,2019年底為62.85%,其余各地級市均未超過35%,債務負擔相對較輕。

從各地市政府財力對“發債城投企業全部債務+地方政府債務”的覆蓋程度來看,2019年底地方一般公共預算收入、政府性基金收入和地方綜合財力對“發債城投企業全部債務+地方政府債務”覆蓋程度相對較低的城市為珠海市,覆蓋程度較高的為深圳市,其余城市均處于中游水平。

[1]廣東省發債城投企業中兩家公司存在不同主體級別,取相對較高的主體級別。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“聯合資信”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

聯合資信

聯合資信