專注企業債務紓困與價值重組的實戰筆記?服務銀行、AMC、政府平臺及民營企業?涅槃貸 3.0 開創踐行者?以 “鐵算盤、鐵賬本、鐵規章” 重塑信用。

作者:余文恭、王程錦

來源:ABSPPP這群人(ID:ABSPPPer)

第四章 類REITs標的資產并購與股債結構的搭建(上篇)---概述

Q4.1 為何要搭建股債結構?

REITs項目在運營時,項目公司產生了運營收入,會產生企業所得稅。構建股債結構,特別是對項目公司的債權結構設計,對債務利息的支付可以根據企業所得稅的相關規定在稅前優先扣除,剩余部分才屬于應納稅收入。因此構建股債結構可以形成稅盾,合法的減少繳納企業所得稅,達到節稅的效果。此外,股債結構的搭建還可以減少折舊、攤銷等因素對專項計劃現金流的影響,以歸還借款的方式歸集現金流。[1]

Q4.2 根據稅法相關規定,股債結構的比例多少才是合規的?

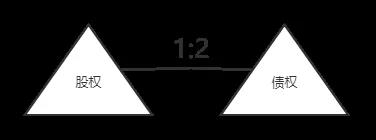

關于股債的比例,根據財政部國家稅務總局《關于企業關聯方利息支出稅前扣除標準有關稅收政策問題的通知》(財稅[2008]121號)的規定:“…一、在計算應納稅所得額時,企業實際支付給關聯方的利息支出,不超過以下規定比例和稅法及其實施條例有關規定計算的部分,準予扣除,超過的部分不得在發生當期和以后年度扣除。企業實際支付給關聯方的利息支出,除符合本通知第二條規定外,其接受關聯方債權性投資與其權益性投資比例為:(一)金融企業,為5∶1;(二)其他企業,為2∶1。二、企業如果能夠按照稅法及其實施條例的有關規定提供相關資料,并證明相關交易活動符合獨立交易原則的;或者該企業的實際稅負不高于境內關聯方的,其實際支付給境內關聯方的利息支出,在計算應納稅所得額時準予扣除。…”由此可知,非金融企業(即項目公司)實際支付給關聯方(即基金或信托計劃)的利息支出,其接受關聯方債權性投資與其權益性投資比例為2:1。

Q4.3 為何要通過基金或是信托搭建股債結構?

之所以通過基金或是信托搭建股債結構,是因為:

1、雖然按照法律規定專項計劃可以成為抵押權人,但是在實踐中仍然可以看見主管部門只允許金融機構作為抵押權人的情形。為了解決上述問題,有的項目在交易結構設計上就會選擇由信托公司擔任專項計劃管理人。有關于信托公司可否擔任專項計劃管理人的問題,根據中國證券監督管理委員會《關于信托公司試點參與企業資產證券化業務有關事項的函》(債券部函[2018]488號),中國證監會已與銀保監會信托部會商和征求意見,一致同意在目前已獲得特定目的信托受托機構資格且資產證券化業務經驗豐富的信托公司中選擇公司治理和內控體系完善、監管評級良好、合規狀況良好的信托公司參與試點[2],由此可知,符合試點條件的信托公司可以作為專項計劃管理人。

2、不希望披露底層資產的重組安排。前面有講到,類REITs涉及資產重組,這就必然涉及到底層項目公司的經營數據及稅收籌劃安排,這個部分往往是類REITs業務的操作難點所在,管理人及原始權益人并不想大白于天下[3]。

Q4.4 可否不通過基金或是信托,而直接由專項計劃搭建股債結構?

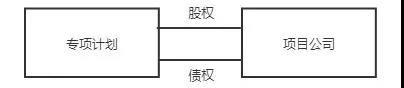

專項計劃可以直接搭建股債結構。根據《資產證券化業務管理規定》第3條第1款前段的規定:“本規定所稱基礎資產,是指符合法律法規規定,權屬明確,可以產生獨立、可預測的現金流且可特定化的財產權利或者財產。”以及第3款的規定:“基礎資產可以是企業應收賬款、租賃債權、信貸資產、信托收益權等財產權利,基礎設施、商業物業等不動產財產或不動產收益權,以及中國證監會認可的其他財產或財產權利。”由此可知,基礎資產可以是財產權利、不動產收益權或是其他證監會認可的財產權;而項目公司的股權與債權皆符合前述的條件,因此專項計劃可以直接收購項目公司的股權與債權。

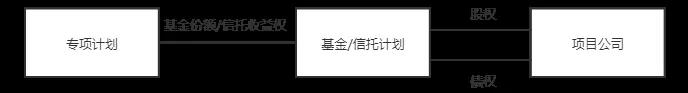

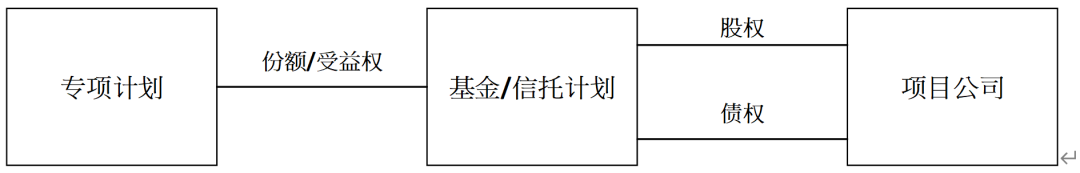

Q4.5 如何通過基金或信托計劃收購標的資產

以專項計劃通過基金或是信托計劃收購標的資產,一直是類REITs模式中,用于收購標的資產的一種常見類型。之所以采取此一類型的原因在于,雖然按照法律規定專項計劃可以成為抵押權人,但是在實踐中仍然可以看見主管部門只允許金融機構作為抵押權人的情形。為此專項計劃可以通過基金發放委托貸款的方式,或是專項計劃也可以通過信托計劃發放信托貸款的方式,收購項目公司的債權,并且完成抵押以及質押的登記。

Q4.6請分析基金或信托搭建股債結構的優缺點?

Q4.7 如果專項計劃通過基金收購標的資產的,需要經過哪些步驟?

如果專項計劃通過基金收購標的資產的,需要經過以下幾個步驟

第一、專項計劃募集資金;

第二、發起設立契約型基金,并對基金進行實繳出資;

第三、轉讓基金份額;

第四、完成基金所有的實繳出資;

第五、基金收購項目公司股權;

第六、基金發放委托貸款。

Q4.8 轉讓信托受益權時,有哪些應注意事項?

轉讓信托受益權時,需要注意以下事項:

1、信托貸款能否按期支付本息決定信托受益權的最終給付;

2、信托的規模、期限、用途、利率、還本付息安排;

3、信托貸款的增信措施;

4、信托受益權的真實性、合法性、權利歸屬及其負擔情況;

5、信托受益權轉讓行為的合法性及有效性;

6、信托受益權轉讓的完整性;

7、信托受益權轉讓的風險隔離措施。

Q4.9私募基金運用私募基金財產進行投資時有何限制?

根據《關于加強私募投資基金監管的若干規定(征求意見稿)》第八條規定:“私募基金管理人不得直接或者間接將私募基金財產用于下列投資活動:

(一)借(存)貸、擔保、明股實債等非私募基金投資活動,但是私募基金以股權投資為目的,按照合同約定為被投企業提供1 年以下借款、擔保除外;

(二)投向保理資產、融資租賃資產、典當資產等類信貸資產、股權或其收(受)益權;

(三)從事承擔無限責任的投資;

(四)法律、行政法規和中國證監會禁止的其他投資活動。

私募基金有前款第(一)項規定行為的,借款或者擔保到期日不得晚于股權投資退出日,且借款或者擔保總額不得超過該私募基金財產總額的20%,多次借款、擔保的金額應當合并計算;證監會另有規定的除外

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“微觀點智庫”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

微觀點智庫

微觀點智庫