專注企業(yè)債務(wù)紓困與價(jià)值重組的實(shí)戰(zhàn)筆記?服務(wù)銀行、AMC、政府平臺(tái)及民營(yíng)企業(yè)?涅槃貸 3.0 開(kāi)創(chuàng)踐行者?以 “鐵算盤、鐵賬本、鐵規(guī)章” 重塑信用。

作者:王鑫 浙江省投融資協(xié)會(huì)特殊機(jī)遇資產(chǎn)專委會(huì)&后稷投資

來(lái)源:后稷投資(ID:houjiamc)

2019年全國(guó)不良資產(chǎn)市場(chǎng)白皮書

浙江篇

聲明

本白皮書所采用數(shù)據(jù)均收集自網(wǎng)絡(luò)媒體等公開(kāi)渠道,不保證數(shù)據(jù)的完整性和真實(shí)性,讀者可自行核實(shí),如發(fā)現(xiàn)確有錯(cuò)漏之處,亦歡迎聯(lián)系我們予以修正。本白皮書不構(gòu)成對(duì)任何特定市場(chǎng)和機(jī)構(gòu)的推薦和認(rèn)定,不構(gòu)成任何投資建議。

白皮書的著作權(quán)歸后稷投資所有,免費(fèi)提供給廣大讀者閱讀參考,媒體轉(zhuǎn)載需先聯(lián)系我們獲得授權(quán)。關(guān)注后稷投資公眾號(hào)后,可聯(lián)絡(luò)后臺(tái)獲得整套電子版白皮書。

前言

后稷投資不良資產(chǎn)白皮書系列作品的制作發(fā)布已經(jīng)進(jìn)入了第三年,今年為了更好地服務(wù)讀者,后稷投資聯(lián)合浙江省投融資協(xié)會(huì),共同制作發(fā)布本期的白皮書。我們搜集整理了2019年在全國(guó)各類網(wǎng)絡(luò)媒體等渠道上,公開(kāi)發(fā)布的債權(quán)資產(chǎn)處置和成交轉(zhuǎn)讓信息,其中處置公告8499條,成交轉(zhuǎn)讓公告5679條,范圍涵蓋全國(guó)31個(gè)省份。根據(jù)該數(shù)據(jù),我們制作了本期的全國(guó)不良資產(chǎn)市場(chǎng)白皮書,分全國(guó)篇和交易相對(duì)活躍省份的地方篇,其中地方篇目前已選取了經(jīng)濟(jì)總量較大的浙江、廣東、江蘇和山東東部四省,以及中西部湖北、湖南、重慶、四川四省,共八個(gè)省份制作完成,后續(xù)還會(huì)征集最受讀者關(guān)注的其他兩個(gè)省份追加制作。受技術(shù)手段和市場(chǎng)參與方信息公開(kāi)程度限制,我們不能保證數(shù)據(jù)的完整性,但仍舊可從中一窺全國(guó)各地區(qū)債權(quán)不良資產(chǎn)市場(chǎng)的大致情況。需要說(shuō)明的是,債權(quán)不良資產(chǎn)處置方法多種多樣,債權(quán)轉(zhuǎn)讓只是其中一種,對(duì)不良資產(chǎn)市場(chǎng)整體狀況的判斷,仍需要我們從其他多個(gè)角度加以分析,但全面分析并不是本白皮書的初衷,本白皮書亦不構(gòu)成任何投資建議。

01

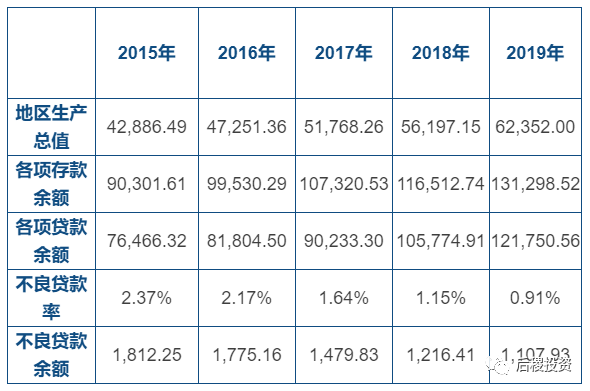

浙江省歷年主要經(jīng)濟(jì)數(shù)據(jù)

(單位:億元)

2019年,浙江生產(chǎn)總值(GDP)為62352億元(合9039億美元),按可比價(jià)格計(jì)算,比上年增長(zhǎng)6.8%,增速好于年初確定的預(yù)期目標(biāo)(6.5%左右),高于全國(guó)。2019年末,金融機(jī)構(gòu)本外幣存款余額13.13萬(wàn)億元,比上年增長(zhǎng)12.7%;本外幣貸款余額12.18萬(wàn)億元,增長(zhǎng)15.1%。全年新增存款14727億元,同比多增5535億元;新增貸款15808億元,同比多增307億元。年末不良貸款率0.91%,比年初下降0.24個(gè)百分點(diǎn),為全國(guó)最低省份之一。

02

成交量分析

一般的,我們將銀行端出包為一級(jí)市場(chǎng),持牌AMC出包為二級(jí)市場(chǎng),除此為三級(jí)市場(chǎng)。

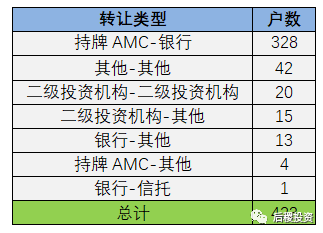

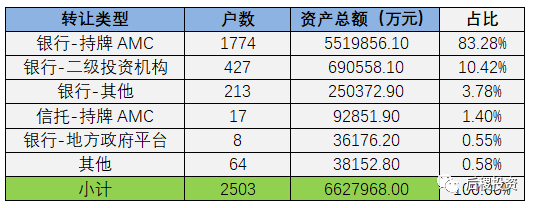

按轉(zhuǎn)讓及受讓主體類型分(只考慮有明確債權(quán)金額部分):

另未透露債權(quán)金額成交明細(xì)如下:

注:本文將浙商資產(chǎn)體系下眾子公司、分公司除浙商主體外全部劃為二級(jí)投資機(jī)構(gòu);外省持牌機(jī)構(gòu)在浙江省內(nèi)開(kāi)展業(yè)務(wù)也劃為二級(jí)投資機(jī)構(gòu)。

根據(jù)當(dāng)前不完全數(shù)據(jù)統(tǒng)計(jì), 2019年浙江省公開(kāi)渠道全年不良資產(chǎn)成交戶數(shù)8412戶,有明確債權(quán)金額7989戶,占比95%,對(duì)應(yīng)資產(chǎn)總額1793.21億元,與2018年相當(dāng)。但由于浙江省不良貸款率和不良貸款余額持續(xù)降低,一級(jí)市場(chǎng)總成交量較去年下降246.6億元;反而二三級(jí)市場(chǎng)因持牌AMC的去庫(kù)存量更活躍,成交總量較去年分別增加194.6億元和26億元。19年二級(jí)市場(chǎng)站在浙江省不良市場(chǎng)的C位。

1. 一級(jí)市場(chǎng)

浙江省19年一級(jí)市場(chǎng)總成交戶數(shù)2503戶,總成交金額662.8億元,在全年市場(chǎng)總成交量的比重下降到37%。其中銀行-持牌AMC仍為主要轉(zhuǎn)讓類型,總成交戶數(shù)1774戶,對(duì)應(yīng)比重超過(guò)八成,但由于不良率和不良貸款余額雙降,與去年相比資產(chǎn)總成交量減少312.8億元。

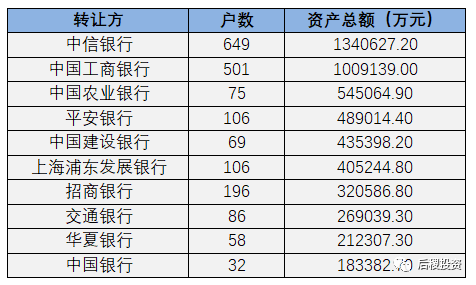

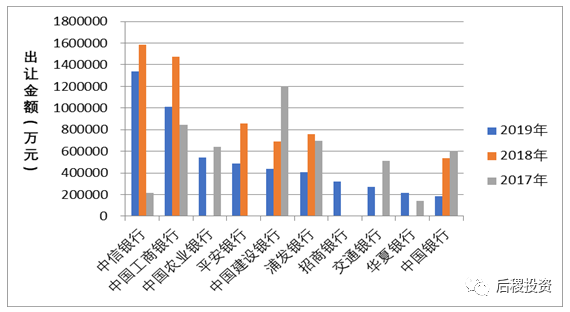

1、一級(jí)市場(chǎng)供應(yīng)方——銀行端

2019年前十大出讓銀行:

2017-2019年部分銀行變化圖:

經(jīng)過(guò)數(shù)據(jù)整理,我們發(fā)現(xiàn)共有53家銀行的交易記錄,其中出讓金額最大的是中信銀行,達(dá)到134.1億元。五大國(guó)有銀行均位列上表所示前十大銀行,前十大銀行全年累計(jì)出讓資產(chǎn)金額約521億元,所占比重接近八成。另外,圖二我們也能更直觀感受銀行三年變化,比如中信銀行和工商銀行出讓金額這兩年保持前二;建設(shè)銀行、中國(guó)銀行等出讓金額逐年減少;

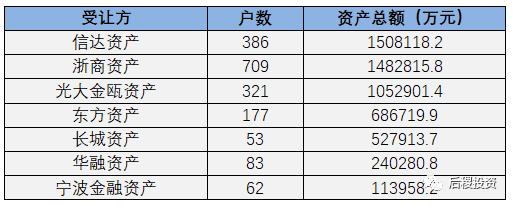

2、一級(jí)市場(chǎng)受讓方——持牌AMC

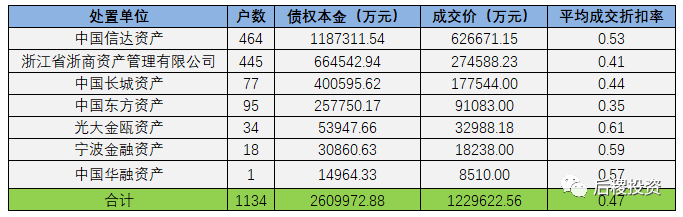

19年持牌AMC受讓銀行資產(chǎn)數(shù)據(jù)表:

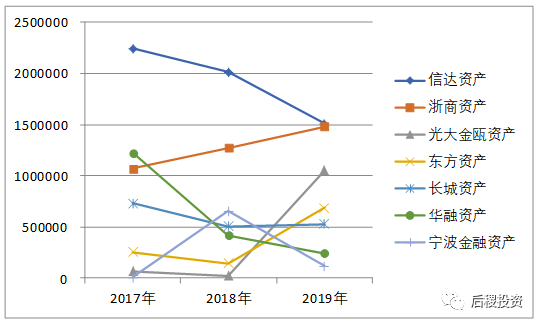

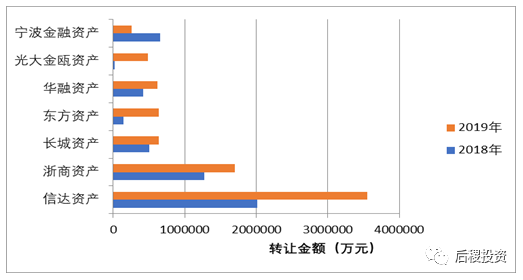

2017-2019年持牌AMC受讓金額變化圖:

從整體上看,18年持牌AMC受讓銀行資產(chǎn)體量最小;從個(gè)體上看,信達(dá)資產(chǎn)、華融資產(chǎn)逐年減少 ;浙商資產(chǎn)、東方資產(chǎn)、光大金甌資產(chǎn)逐年增加,尤其光大金甌資產(chǎn)和東方資產(chǎn)19年增加最顯著。

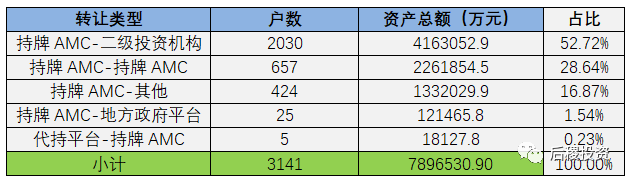

2、二級(jí)市場(chǎng)

浙江省19年二級(jí)市場(chǎng)總成交3141戶,總成交額近790億元。持牌AMC-二級(jí)投資機(jī)構(gòu)仍為二級(jí)市場(chǎng)主要轉(zhuǎn)讓類型,且因?yàn)槌峙艫MC去庫(kù)存的需要,相比18年增加130億。持牌AMC間相互代持較去年增加近118億元,持牌AMC-其他增加25億,而代持平臺(tái)-持牌AMC減少近80億元。整個(gè)二級(jí)市場(chǎng)活躍度提高明顯。

1、二級(jí)市場(chǎng)供應(yīng)方——持牌AMC出讓金額變化圖

與18年相同,信達(dá)資產(chǎn)和浙商資產(chǎn)出包量位列前二。除寧波金融資產(chǎn)外,其余持牌AMC出包量均有所增加,去庫(kù)存壓力得到緩解。

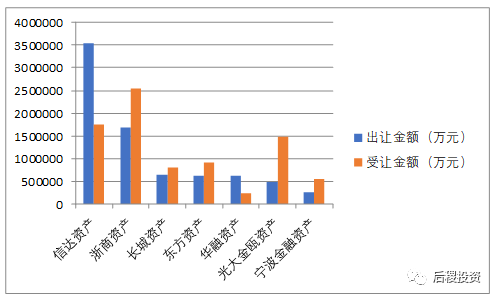

2、持牌AMC收包、出包對(duì)比分析

圖中數(shù)據(jù)為持牌AMC在整個(gè)不良市場(chǎng)所有收包、出包金額統(tǒng)計(jì)。從對(duì)比數(shù)據(jù)上看,僅信達(dá)資產(chǎn)和華融資產(chǎn)出讓金額>受讓金額;長(zhǎng)城資產(chǎn)收、出包金額相對(duì)平衡。

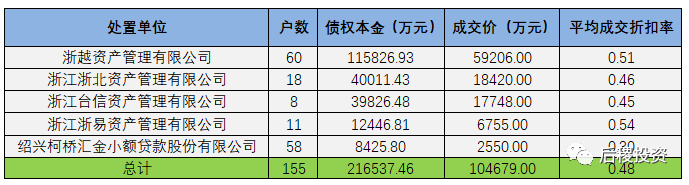

3、二級(jí)市場(chǎng)活躍受讓主體

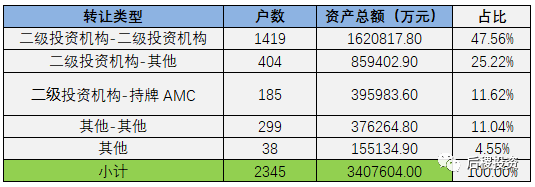

3、三級(jí)市場(chǎng)

相比2018年,三級(jí)市場(chǎng)成交資產(chǎn)總額有所增加,其中二級(jí)投資機(jī)構(gòu)-二級(jí)投資機(jī)構(gòu)較去年增加66.2億元,但二級(jí)投資機(jī)構(gòu)-持牌AMC減少37.2億元。

1、三級(jí)市場(chǎng)投資機(jī)構(gòu)收包出包排行榜

03

成交價(jià)分析

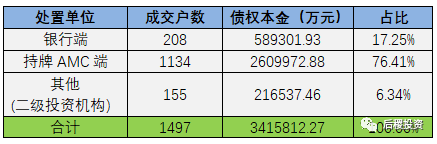

從阿里拍賣平臺(tái)中篩選出浙江地區(qū)債權(quán)(超過(guò)1000萬(wàn))成交記錄,總成交戶數(shù)1497戶,成交債權(quán)總本金341.6億,總成交價(jià)157.8億元,其中持牌AMC出讓比重接近80%。

1、銀行端

超六成成交記錄為單戶債權(quán),成交折扣較高,接近或超本金回收。

據(jù)了解,批量轉(zhuǎn)讓銀行一級(jí)包平均成交價(jià)在5-6折。

2、持牌AMC端

若篩選出3戶及以下的成交記錄(占比75%),則其平均成 交折扣率在0.8左右;篩選出3戶以上、15戶以下的成交記錄(占比20%),則其平均成交折扣率在0.5左右。

3、其他(二級(jí)投資機(jī)構(gòu))

近一半成交記錄為單戶債權(quán),其平均成交折扣率超0.8;其余成交記錄平均成交折扣率在0.4-0.5。

04

市場(chǎng)總結(jié)

2019年浙江省金融機(jī)構(gòu)不良貸款率和不良貸款余額繼續(xù)雙降,處置壓力不大,導(dǎo)致一級(jí)市場(chǎng)全年累計(jì)出讓量較去年減少近250億,銀行由批量轉(zhuǎn)讓向內(nèi)部清收轉(zhuǎn)變,且當(dāng)前有限的不良資產(chǎn)體量大多為新增不良,處置周期更長(zhǎng),專業(yè)性更強(qiáng)。而配資業(yè)務(wù)資金回收快、風(fēng)險(xiǎn)低、選擇空間大,眾多資方投入到浙江配資市場(chǎng)中,造成二三級(jí)市場(chǎng)存在同一債權(quán)多次轉(zhuǎn)讓情況,累計(jì)成交金額較去年增加也就理所當(dāng)然。由于浙江經(jīng)濟(jì)是率先完成去杠桿過(guò)程,而全國(guó)其他地區(qū)這兩年雖不良率持續(xù)下降,但不良貸款余額仍處于上升趨勢(shì),不良資產(chǎn)仍然存在巨大投資機(jī)會(huì)。后稷投資作為一家專業(yè)不良資產(chǎn)投資機(jī)構(gòu),希望在配資、合投等業(yè)務(wù)上與更多同行深入交流合作。

由于全面覆蓋市場(chǎng)的交易信息不易獲取,本文僅能以現(xiàn)有數(shù)據(jù)供廣大同行參考,不妥之處敬請(qǐng)諒解。

注:文章為作者獨(dú)立觀點(diǎn),不代表資產(chǎn)界立場(chǎng)。

題圖來(lái)自 Pexels,基于 CC0 協(xié)議

本文由“后稷投資”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請(qǐng)勿轉(zhuǎn)載,謝謝!

原標(biāo)題: 2019年全國(guó)不良資產(chǎn)市場(chǎng)白皮書——浙江篇

后稷投資

后稷投資